חלק 1

ביום שישי האחרון עשו המהמרים בוול סטריט ריצה נוספת ב"חדשות רעות הן חדשות טובות", והעלו את הממוצעים בצניעות לאחר מרדף תזזיתי מסביב לאסם ובחזרה. אבל בסופו של יום, הגיע הזמן לשכוח מהמשחקים ששיחקו סוחרי היום בוול סטריט ולהכיר בכך שחדשות כלכליות רעות הן בדיוק אלה - חדשות רעות.

השלילי לכאורה בדוח המשרות של אוקטובר היה העלייה הקלה בשיעור האבטלה ל-3.7% לעומת 3.5% בספטמבר. זה היה אמור לומר שהכלכלה מתקררת ושהפד יכול להקל על מסע ההידוק שלו.

אבל, כפי שאמרנו לא פעם, שיעור האבטלה של U-3 אינו שווה את הנייר שעליו הוא מודפס. עם זאת, זה לא מקל במעט את החדשות הרעות בפועל בדו"ח התעסוקה של אוקטובר, שהחדשות הרעות הופצו למרחקים על פני הדוח. הדו"ח כולו, למעשה, היה רק עדות נוספת לכך ששוק העבודה חלש, לא חזק, ושהכלכלה האמריקאית גלשה לעצירת חושים.

ראשית, שיעור האבטלה של U-3, המחושב מסקר משקי הבית, עלה לעלייה עקב עלייה של 306,000 במספר המובטלים, בעוד שמספר העובדים המועסקים ירד בפועל ב-328,000.

זה נכון. החתול של שרדינגר ב-BLS אמר שעבודות היו +261,000 לפי סקר הממסד, בעוד שסקר משק הבית פרסם את האמור לעיל -328,000.

מה שבטוח, אם זה היה רק סטייה של חודש אחד, זה יהיה הגיוני לתת לזה לעבור. אבל למעשה, מאז חודש מרץ, שני הסקרים הולכים בכיוון ההפוך: סקר הממסד, שניזון ישירות לאלגוס, עלה ב- 2.45 מיליון מקומות תעסוקה.

במקביל, מספר סקרי משקי הבית עלה רק בשיעור 150,000 מקומות תעסוקה. זה 94% פחות!

יתרה מכך, אם תגללו אחורה לשיא שלפני קוביד בפברואר 2020, הניתוק חמור עוד יותר. למעשה, מספר העסקה של 158.61 מיליון סקר משקי בית שפורסם באוקטובר היה למעשה 258,000 נמוך יותר ממה שהיה לפני הנעילה, בעוד נתון סקר הממסד היה 804,000 גבוה יותר.

כמובן, אף אחד מהמספרים הוא לא משהו לכתוב עליו הביתה, אבל הפער אינו כרוך בשום מסתורין גדול. מה שקורה הוא שאנשים לוקחים מספר עבודות כדי להתעדכן ביוקר המחיה הגואה, וגם בגלל שעבודה מהבית הקלה מאוד על לנסרים חופשיים ועובדי הופעות - במיוחד במגזר הטכנולוגי - מצמידים את עצמם לשניים, שלושה או אפילו ארבעה משכורות של מעסיקים. כל אלה נחשבים כ"עבודות" בסקר הממסד, אך לא בסקר משקי הבית.

מיותר לציין שעבודה שנייה או שלישית הכוללת 5 שעות עבודה וירטואלית שבועיות בהונאת מחלקת משאבי אנוש של מעסיק לא קשובה היא לא אותו דבר כמו עבודה מסורתית ב-40 שעות עבודה אמיתית באתר העבודה. הראשון הוא רק דוגמה נוספת לרעש בנתונים שמוביל להערכת יתר כרונית של שוק העבודה האמריקאי בפועל.

רמת תעסוקה: סקר משק בית (קו סגול) מול סקר ממסד (קו חום), פברואר 2020 עד אוקטובר 2022

בכל מקרה, זו הסיבה שאנו מוצאים את מדד השעות המצרפי שפורסם על ידי BLS כשימושי ביותר מבין התפיסות הרעות הרבות שלו על שוק העבודה. זה לפחות לא מבלבל בין הופעה במשרה חלקית לתעסוקה במשרה מלאה וגם לא סופר את המשרה הרביעית של מזימה (לשעבר) בטוויטר כעדות לשוק עבודה "חזק".

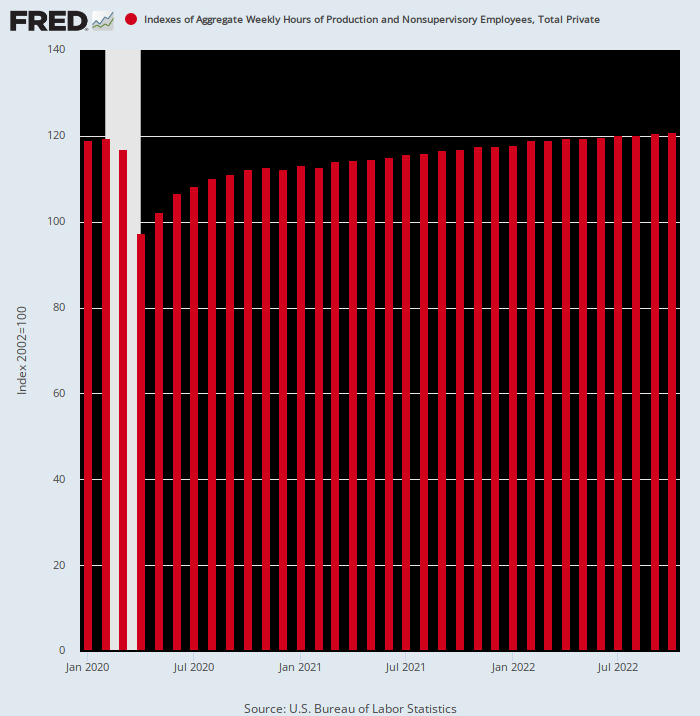

על בסיס זה, הנה מה שקיבלנו בפועל אחרי ה-stimy-paloozas שלאחר מרץ 2020, שבמהלכן החוב הציבורי גדל ב-4.5 טריליון דולר והמאזן של הפד זינק מ-4 טריליון דולר ל-9 טריליון דולר. כלומר, סך שעות העבודה המועסקות במגזר הפרטי גדל בקושי קלות במהלך אותה תקופה של 32 חודשים. ליתר דיוק, הרווח בשעות המועסקים הסתכם בסתם 0.4% לשנה.

אינדקס שעות עבודה שבועיות מצטברות למגזר הפרטי, ינואר 2020 עד אוקטובר 2022

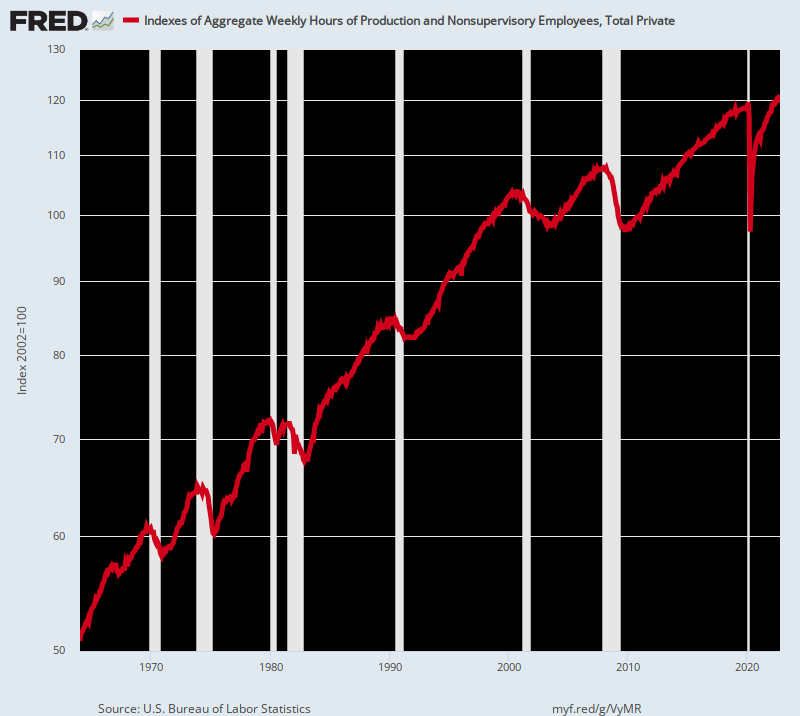

נאמר אחרת, דו"ח משרות אוקטובר הבהיר היטב כי שוק העבודה "החזק" לכאורה נתקע, וכבר שנים. מספר המדד לאוקטובר, למעשה, ייצג רווח אנמי של 0.78% לשנה מאז השיא שלפני המשבר בדצמבר 2007. זאת בהשוואה, למשל, ל- 2.00% שיעור הגידול לשנה של שעות העבודה המועסקות בין 1964 ל-2000.

אז אם העיתונות הפיננסית תדווח את הנתונים בכנות, היא תשתמש במדד השעות המצטבר כדי למדוד את תשומות העבודה בפועל למשק, לא את ספירת המשרות המזויפות. במקרה כזה, כמובן, לא נקבל את הסוג של תקיפות כלכלנים שאירעו ביום שישי, בטענה לעוד דוח משרות "חזק":

כלכלנית אובמה בטסי סטיבנסון: דיווח על משרות חזקות... הרבה גיוס עובדים, בסיס רחב וגידול השכר מואט במעט. הפד עשוי להביא לנו את הנחיתה הרכה הזו

ג'סטין וולפרס, איש אקדמיה קיינסיאני: שיעורי השכר שאינם חקלאיים גדלו ב-+261 אלף באוקטובר, עוד חודש של צמיחה כוכבת בעבודה. החודשיים האחרונים מראים גרסאות של +52k עבור ספטמבר ו-23k עבור אוגוסט, כך שזה דוח חזק עוד יותר. שיעור האבטלה עלה ל-3.7%.זו כלכלה חזקה מאוד.

בֶּאֱמֶת? צמיחת התעסוקה האמיתית (כלומר סך השעות המועסקות) במהלך 15 השנים האחרונות גדלה בשתי חמישיות בלבד מהממוצע ההיסטורי שלה, אבל החתולים האלה ממשיכים לצייר את המילה "החזקה".

מדד השעות המצטברות, 1964-2022

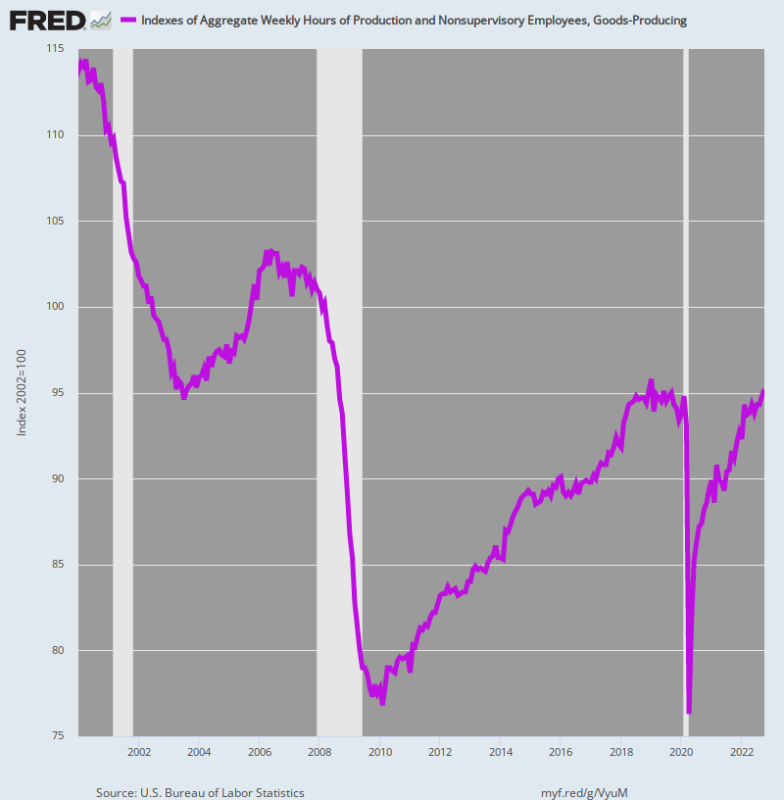

יתרה מכך, כשמדובר בשכר גבוה, משרות בפריון גבוה במגזר מייצר הסחורות (ייצור, אנרגיה, כרייה ושירותים) הנתונים חד משמעיים אף יותר. מדד השעות המצרפיות של עובדים במגזר מייצר הסחורות עדיין כמעט 0.6% להלן השיא שלו לפני קוביד בינואר 2019.

מיותר לציין שזה עניין גדול מכיוון שהמגזר המייצר טוב מעסיק 21.3 מיליון בשכר שנתי ממוצע של 68,300 דולר. במונחים מצרפים, שיעור השכר השנתי של המגזר מסתכם ב $ 1.46 טריליון.

לפיכך, כפי שציינו לעתים קרובות, מה שיש לנו הוא מחזור של 30 חודשים של עבודות שנולדו מחדש. לאחר הצניחות העמוקה של אפריל 2020 שהוזמנה על ידי סיירת הנגיפים, שעות העבודה המועסקות במגזר ייצור הסחורות עדיין לא חזרו להתחלה.

יתרה מכך, כשמדובר במגמה לטווח ארוך יותר, התמונה פשוט הרת אסון. בהשוואה לרמת תחילת המאה בינואר 2000, סך שעות העבודה במגזר המייצר טוב ירד 16.3% החל מאוקטובר 2022.

איך כל אחד בשכלו יאפיין את התרשים שלהלן כשוק עבודה "חזק" הוא מעבר לנו. מה שזה באמת מסמל הוא שהנומנקלטורה של בריאות הציבור בוושינגטון ריסקה את צד ההיצע של כלכלת ארה"ב, והותירה את המגזר הפרטי להיאבק כדי להחזיר את המצב לקדמותו, שבעצמו פנה דרומה במשך יותר משני עשורים.

אינדקס שעות עבודה מצטברות במגזר ייצור מוצרים, ינואר 2000 עד אוקטובר 2022

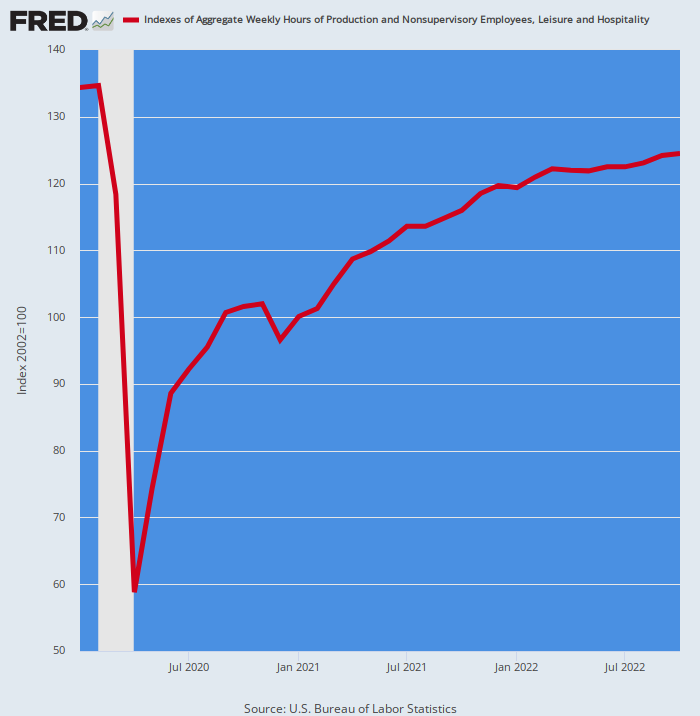

גם מגזר מייצר הסחורות אינו סטייה. בקצה השני של קשת השכר, מדד שעות העבודה במגזר הפנאי והאירוח בשכר נמוך פורסם באוקטובר 7.8% להלן רמתו בפברואר 2020. זה בערך 40 מיליארד דולר של שכר שנתי שעדיין נעדר.

זה נכון. אסון הנעילה באביב 2020 היה כה חמור עד ששעות העבודה במגזר צנחו בשיעור 56%!

מאז הסקטור חופר מתוך בור כה עמוק שאין תקדים בשום מקום בנתוני המשרות ההיסטוריים. עם זאת, לאחר שכל שעות הלידה מחדש התאוששו, המדד עדיין נמצא כמעט שמינית מתחת לרמתו שלפני הנעילה.

נאמר אחרת, לתרשים למטה אין שום קשר לשוק עבודה "חזק", אף על פי שהגאמרים בוול סטריט מתעקשים על כל אחת מהעבודות שהושבו מאז אפריל 2020. מה שהוא בעצם מראה הוא המהומה שנוצרה על ידי סיירת הנגיפים. ואחריו מאבק נואש של המגזר הפרטי להשיב את דרכו.

אינדקס שעות עבודה מצטברות במגזר הפנאי והאירוח, פברואר 2020 עד אוקטובר 2022

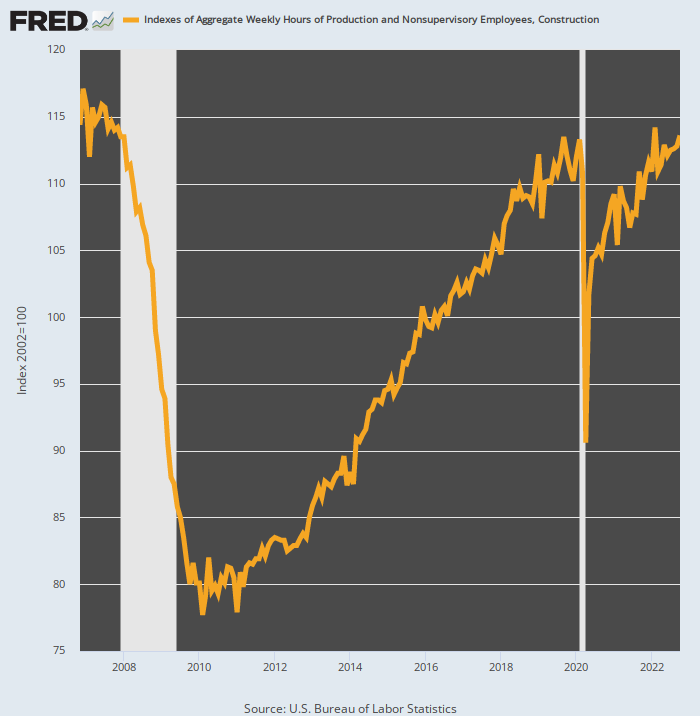

כפי שזה קורה, הסיפור זהה במגזר הבנייה בשכר גבוה. סך שעות העבודה באוקטובר היו רק מעט (+0.26%) מעל השיא של פברואר 2020 שלפני קוביד. חשוב מכך, מדד אוקטובר היה עדיין 3.0% להלן הרמה הגיעה כבר בדצמבר 2006, כלומר גם מגזר זה של שוק העבודה חווה מומנטום שלילי מזה זמן מה.

מיותר לציין שפשוט אין דרך לתאר את הגרף שלהלן כעדות לשוק עבודה "חזק" כאשר היו הרבה פחות שעות עבודה באוקטובר מאשר לפני 16 שנים.

מה שקרה כאן, כמו בכל כך הרבה מגזרים אחרים בשוק העבודה, הוא שסיירת הנגיפים גרמה לאירוע הרסני. 20% צניחה בשעות העבודה במהלך אפריל 2020. המשרות והשעות שנולדו מחדש שדווחו מאז מדי חודש מהוות לא יותר מפעולת חשיפת ענק של המגזר הפרטי.

מדד השעות המצטברות במגזר הבנייה, ינואר 2020 עד אוקטובר 2022

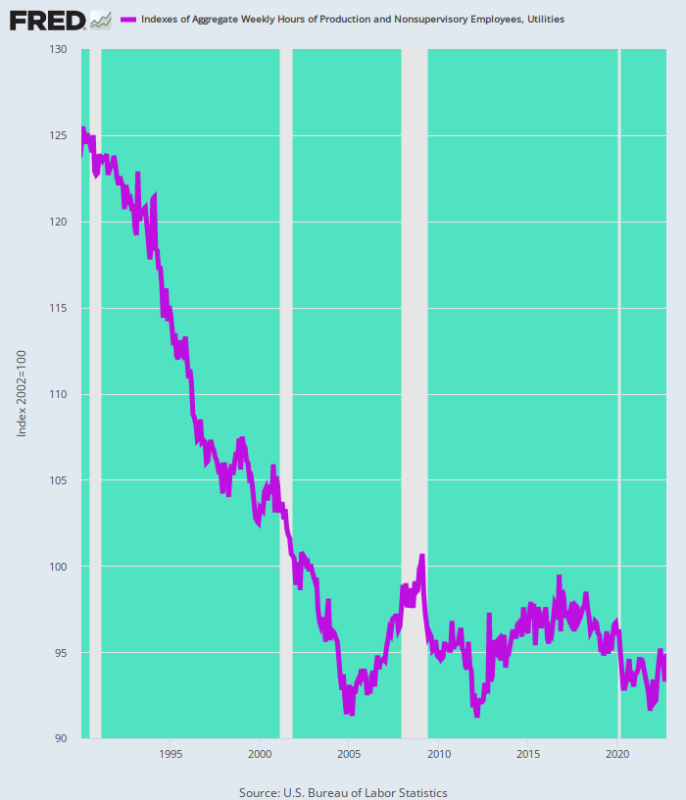

עוד מגזר בעל שכר גבוה, שבו שעות עבודה כבר מזמן לכיוון דרום הוא מגזר השירותים. סך שעות העבודה באוקטובר עדיין ירד כמעט 2% מהרמה שלפני קוביד של פברואר 2020.

חשוב מכך, זה היה הסוף של צעדה מטה שנמשכת כבר שלושה עשורים. בהתאם לכך, שוק העבודה "החזק" לכאורה של אוקטובר 2022 נפרש 24% פחות שעהs ממה שהיה בתחילת 1990.

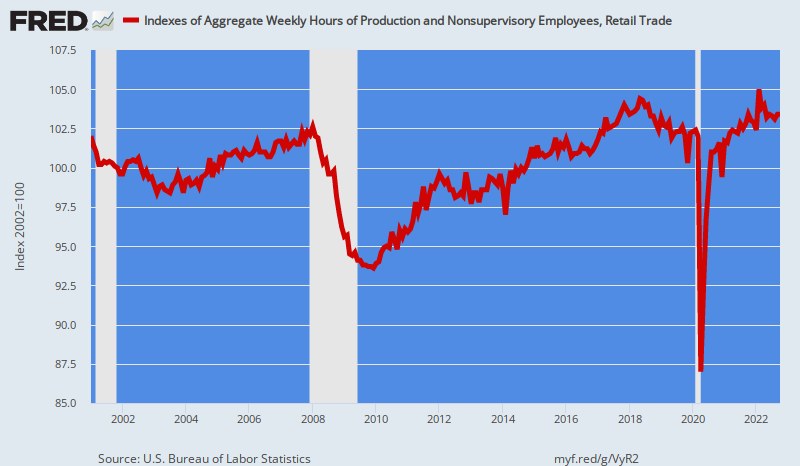

מדד השעות המצטברות עבור מגזר השירותים, 1990 עד 2022

במגזר הקמעונאי, שעות העבודה הגיעו לשיא לפני 53 חודשים במאי 2018. למרות ההתאוששות מהצניחה של 17% באפריל 2020, מדד השעות של אוקטובר לקמעונאות עדיין היה 1% להלן השיא שלו לפני ארבע שנים.

שוב, אין סיבה להתייחס לעבודות ושעות שנולדו מחדש כאל "צמיחה" בשוק העבודה. ובוודאי, כשהתעסוקה למעשה עלתה על בסיס מגמתי ב-22 השנים האחרונות, הרעיון שהדו"ח של אוקטובר הסגיר כוח הוא פשוט טומירוט.

אבל המספרים לא משקרים. בינואר 2001, מדד שעות העבודה המצטברות במגזר הקמעונאי עמד על 102.0 לעומת 103.4 באוקטובר 2022. המתמטיקה שלו, אם כן, היא קצב צמיחה שנתי של 0.06%, אם אתה רוצה לזכות שגיאות עיגול.

אינדקס שעות עבודה מצטברות במגזר הקמעונאי, ינואר 2001 עד אוקטובר 2022

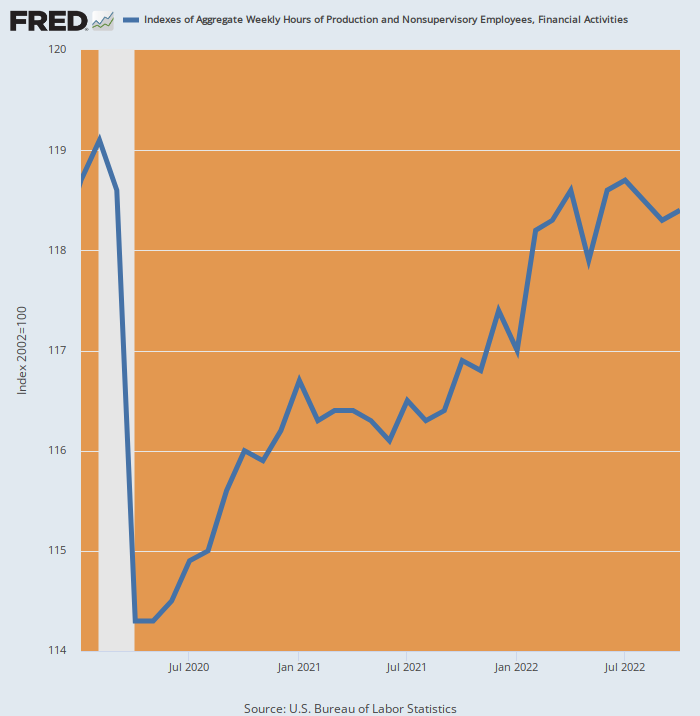

מגזר שטוח נוסף הוא שירותים פיננסיים ונדל"ן. במהלך אוקטובר, מדד השעות המצרפי היה למעשה מתחת לרמתו של אפריל האחרון ועדיין 1% נמוך יותר ממה שפורסם בפברואר 2020.

גם אין לומר על משמעות הקיפאון הזה. אחרי הכל, הייתה פריחה תרתי משמע בשווקים הפיננסיים ובנדל"ן במהלך השנתיים וחצי האחרונות, ובכל זאת התעסוקה השתפרה.

אז אין כאן גם שוק עבודה "חזק".

מדד השעות המצטברות במגזר הפיננסים והנדל"ן, ינואר 2020 עד אוקטובר 2022

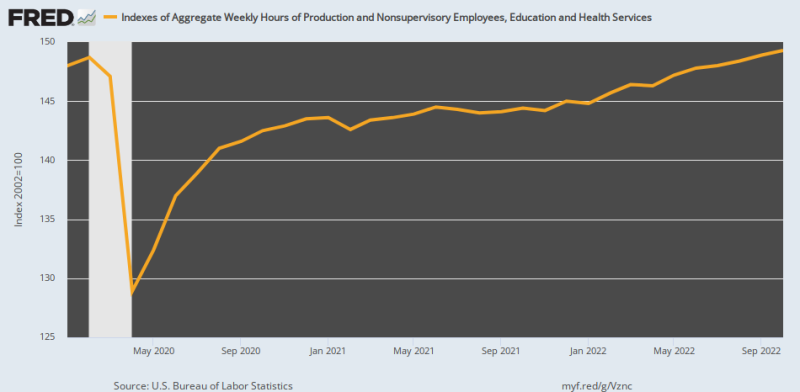

אפילו מגזר החינוך והבריאות המשגשג לשעבר הפך לפורח. מדד שעות העבודה המצטברות באוקטובר 2022 ייצג קצב צמיחה מיקרוסקופי לשנה של רק 0.15%בהשוואה לפברואר 2020.

כפי שעולה מהתרשים, אנו עוסקים כאן גם בשעות שנולדו מחדש. המדד צלל ב-13.3% במהלך אפריל 2020 בפיקודו של סיירת הנגיפים. בהתאם לכך, 97% מהרווח השעות מאז נובע מההתאוששות של השעות שאבדו בעקבות הנעילה, ולא צמיחה אורגנית מנקודת המים הגבוהה בפברואר 2020.

לנקודת התייחסות, קצב הצמיחה עבור 56 השנים שהסתיימו בפברואר 2020 היה 3.3% לשנה--רמה 22X גבוה יותר מחצי מאה. כך שאפילו במקרה של מגזר שנשען בצורה אדירה על ידי תשלומי העברה ממשלתיים והעדפות מס, צמיחת התעסוקה הנמדדת לפי שעות עבודה הואטה עד בקושי זחילה.

מדד השעות המצטברות לשירותי חינוך ובריאות, פברואר 2020 עד אוקטובר 2022

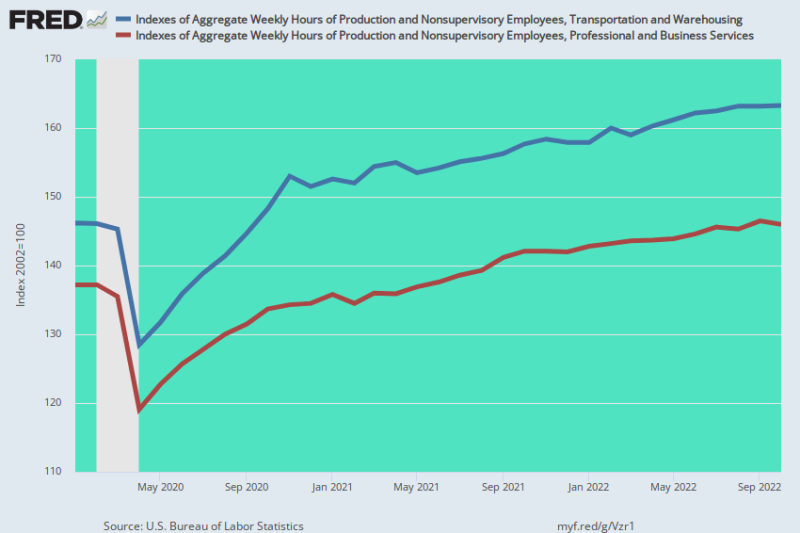

ואכן, אם אתה בוחן את הנתונים עבור כל תריסר הענפים הנפרדים שעבורם ה-BLS מספק מדד שעות מצטבר, רק שניים הציגו רווח משמעותי במהלך אוקטובר 2022 בהשוואה לרמה שלפני קוביד בפברואר 2020. מדד השעות המצרפי למגזר המחסנים והתחבורה עלה ב-11.7%, בעוד שהמדד לשירותים מקצועיים ועסקיים היה גבוה ב-6.4% מרמתו שלפני קוביד בפברואר 2020.

אבל בשני המקרים אנו רואים בואש מחליק לאורך ערימת העצים. הזינוק המתועד היטב בסחורות שסופקו על ידי אמזון היה חפץ בלתי בר קיימא של הנעילה והגירוי האדיר. זה הסתיים עכשיו, כמובן, אבל כל עוד זה נמשך, הייתה תנופת גיוס עובדים מסיבית במגזרי המחסנים והתחבורה - פריחה שהובילה ללא מוצא לעודף קיבולת משמעותי. בהתאם לכך, כאשר יתחילו הפיטורים, סביר להניח שהקו הכחול למטה יפנה דרומה. בגדול.

כמו כן, העבודה מהבית התרכזה מאוד במגזר המקצועי והעסקי. אבל פיטורים בקנה מידה גדול לאחרונה במגזר הטכנולוגיה, המתבטאים בירידה של 50% בשבוע שעבר בכוח העבודה בטוויטר וטבח המשרות הממשמש ובא בפייסבוק, מבשרים יום של התחשבנות עבור גבאי השכר המשולש המסתתרים בבית.

ואכן, גיוס היתר במגזר זה, המהווה 22.5 מיליון מהמשרות בעלות השכר הגבוה ביותר באמריקה, התרחש ככל הנראה בקנה מידה מונומנטלי. וזה אומר שגם הקו החום למטה יפנה בחדות דרומה בחודשים הקרובים.

מדד השעות המצטברות עבור הובלה ואחסנה ושירותים מקצועיים ועסקיים, פברואר 2020 עד אוקטובר 2022

בקיצור, שוק העבודה רחוק מלהיות חזק, ולמעשה שיקף צמיחה כמעט אפסית של שעות על בסיס כולל מאז השיא שלפני קוביד בפברואר 2020, מלבד שתי החריגות שבקרוב יתהפכו לעיל. אז התפיסה הנגזרת שלפיה גם כלכלת ארה"ב חזקה היא רק פרג רגיל.

חלק 2

למרבה האירוניה, ההיחלשות המבנית השיטתית של שוק העבודה האמריקני שהוצגה לעיל התרחשה בהקשר של מסע הדפסת כסף מסיבי של הבנקים המרכזיים בעולם, שמתגלמת בצמיחה המדהימה של המאזנים הקולקטיביים שלהם. לְעוּמַת 4 טריליון דולרים בשנת 2002, המאזנים המשולבים של הבנקים המרכזיים בעולם מסתכמים כעת בסכום העולה על $ 43 טריליון.

אין דבר כזה בהיסטוריה המתועדת, אבל ההשפעה הדיפרנציאלית שלו על הכלכלה העולמית היא סיכת הלינץ' של מה שיבוא אחר כך. כלומר, באזורי עלויות עבודה גבוהות כמו ארה"ב, הדפסת הכסף של העשור האחרון הובילה ליציאה מסיבית של ייצור תעשייתי למקומות בעלות נמוכה בראשות סין. בתורו, זה טיפח את החוויה הנלווית של מה שנראה כ"אינפלציה נמוכה" בגלל הזרימה העצומה של סחורות זרות זולות.

במקביל, ההתרחבות המוניטרית ההדדית בסין, וייטנאם, מקסיקו וכלכלות אחרות בעלויות נמוכות יותר יצרה מסע השקעות מכוונות חובות בממדים תנ"כיים. התוצאה הייתה יכולת ייצור נפוחה מאוד לשירות צרכנים בארה"ב, אירופה ושאר הצרכנים בעולם המפותח. כלומר, העולם המפותח קיבל מה שנראה כתקופה של שגשוג נמוך/פלצית נמוכה, בעוד שהעולם הפחות מפותח קודם לכן חווה עלייה מונעת על ידי חובות של השקעות וייצור ייצור במהירות מסחררת.

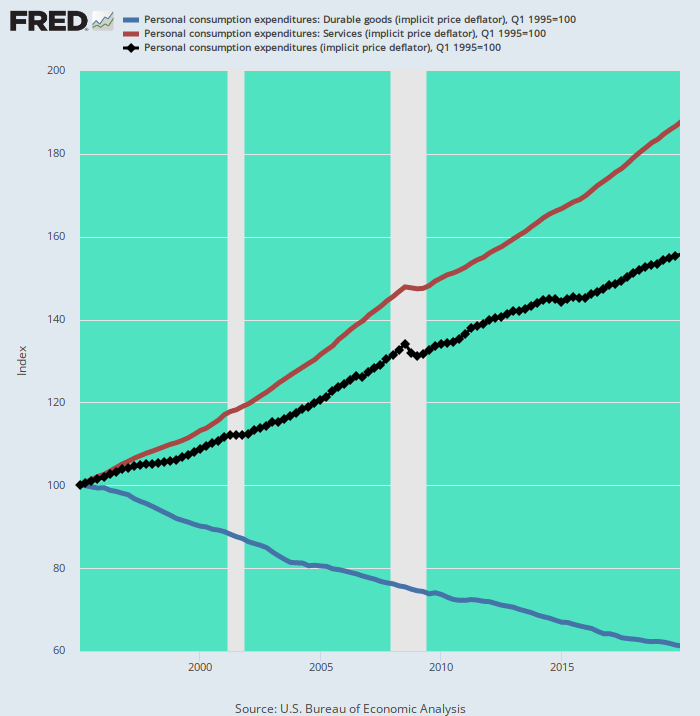

ואכן, לקרוא להשפעה על כלכלת ארה"ב "אינפלציה במסך מפוצל" בקושי עושה צדק עם המילה. במהלך 25 השנים לאחר שסין הפכה למעצמת יצוא באמצע שנות ה-1990, דפלטור PCE של ארה"ב למוצרים בני קיימא צלל בשיעור מדהים -40%, בעוד שהדפלטור של PCE לשירותים זינק בקצב+% 87.

עם זאת, במונחים של ההתמקדות חסרת הדעת של הפד על "מטרת האינפלציה השנתית" שלו, הכל היה בסדר. לא משנה שה-Fed הגיע ליעד הקדוש של 2.00% רק בגלל קריסה חד פעמית ובלתי ברת קיימא באינפלציית מוצרים בני קיימא, שגרמה למדד המועדף עליו (דפלטור PCE) להתעגל מעט מתחת ליעדו (1.80%).

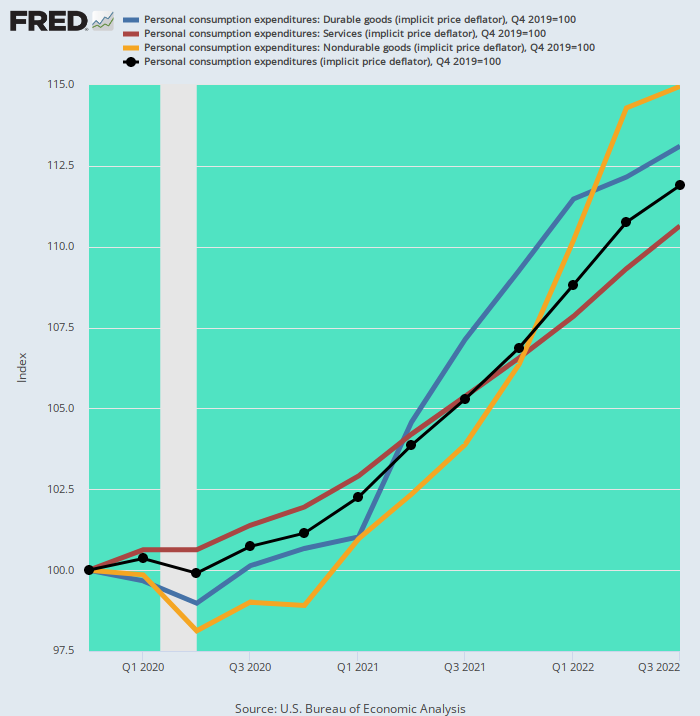

שינוי מדד לשנה: 1995-2019

- דפלטור מוצרים בני קיימא: -2.00%;

- דפלטור שירותי PCE: +2.56%;

- דפלטור PCE כולל: +% 1.80

אינפלציה במסך מפוצל: דפלטור PCE הכולל לעומת דפלטור מוצרים בני קיימא ושירותים, 1995-2019

הזבוב במשחה, כמובן, היה אינפלציה מקבילה מאסיבית של נכסים פיננסיים בכל מקום - מניו יורק ועד לונדון, מומבאי ושנגחאי. אבל כל עוד האשראי הבנקאי המרכזי המשיך להתרחב, הבועה הפיננסית העולמית הענקית, וחוב של 260 טריליון דולר שעליו הוא נשען בצורה מעורפלת, הצליחו להישאר צף.

לא עוד. הפד ובנקים מרכזיים אחרים יידרשו כעת לתקוף ללא הפוגה את הבועה הפיננסית העולמית שהם יצרו על מנת לדכא את אינפלציית הסחורות והשירותים הארסיות שרוחשת מתחת לפני השטח לאורך כל הדרך.

כפי שהתברר, שרשרת האספקה הגלובלית המאסיבית והדפלציונית הייתה תמיד שבירה ומלאכותית מכדי להתקיים, במיוחד לנוכח שיבושים אקסוגניים. אלה הגיעו לאחר 2019 בצורה של נעילות קוביד, תמריץ מסיבי של הוצאות ממשלתיות ברחבי העולם ולאחר מכן מלחמת הסנקציות של וושינגטון על שוקי הסחורות בעולם ומערכת התשלומים והמסחר.

זה גרם בין היתר לעידן האינפלציה של המסך המפוצל להיעלם בן לילה. מאז דצמבר 2019, לא היה משקל נגד לאינפלציית השירותים המקומיים ממגזר הסחורות. גם הדפלטורים בני קיימא וגם לא בני קיימא עלו בשיעורים שלא נראו מאז תחילת שנות ה-1980, מה שגרם לעליית הדפלטור הכולל של PCE ליותר מכפול.

למעשה, עליית דפלטור השירותים (קו חום) של 3.73% לשנה מאז הרבעון הרביעי של 4 היא כעת הפיגור, כאשר מוצרים בני קיימא (קו כחול) ומוצרים לא בני קיימא (קו צהוב) מושכים את מדד הדפלטור ה-PCE הכולל (קו שחור) גבוה יותר. .

שינוי במדד לשנה מאז הרבעון הרביעי של 4:

- דפלטור שירותי PCE: 3.73%;

- דפלטור PCE עבור מוצרים בני קיימא: 4.58%;

- דפלטור PCE עבור מוצרים שאינם בני קיימא: 5.21%;

- דפלטור PCE כולל: 4.20%

PCE Deflator ורכיבים, Q4 2019 To Q3 2022

מיותר לציין שהפד כעת נתפס גבוה ויבש. ה"פלציה הנמוכה" המלאכותית ממגזר הסחורות הסתיימה כעת. אם כבר, התפרקות נוספת של שרשראות אספקה גלובליות תגרום להיפוך של נפילת הרוחות הנמוכה באפלציה של 1995-2019, שכן ייצור הסחורות מוחזר למקומות מקומיים בעלי עלות גבוהה יותר. ואם הניאוקונים ימשיכו לקבל את דרכם בוושינגטון, מלחמת הפרוקסי ברוסיה תסלים, ותגרום לסבב חדש של תנודות הרסניות בשוקי הסחורות.

זה גם אומר ש"הציר" המהולל של הפד להצלת הבועות הפיננסיות הקורסות פשוט לא יקרה. המומנטום של אינפלציית הסחורות, השירותים והעבודה פשוט חזק מכדי שבניין אקלס יוכל להפוך את המסלול. יתרה מזאת, הנחישות המוחלטת של הפד לחזור אל יעד האינפלציה הקדוש של 2.00% רק תארך את הדפלציה הפיננסית הגדולה שעכשיו יורדת.

מה שכלכלני צד המכירה לא מבינים הוא שההחלפה של עקומת פיליפס הקיינסיאנית בין תעסוקה לאינפלציה מעולם לא הייתה תקפה מלכתחילה; ושהשיבוש המאסיבי האחרון של הפעילות הכלכלית בגלל הנעילה והגירויים פירושו שנקודות הנתונים הממשלתיות הנוכחיות אינן דומות במידה רבה למגמות של מחזור עסקים מהעבר.

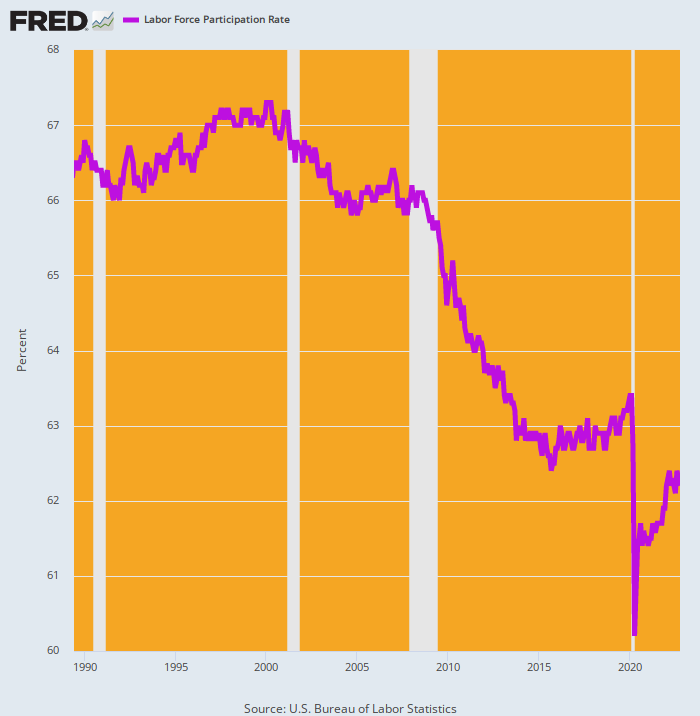

לגבי האחרונים, שיעור ההשתתפות בכוח העבודה נטה לשיא כאשר מחזור העסקים הגיע למה שנקרא תעסוקה מלאה, מה שמשקף את העובדה ששעות העבודה המצטברות הזמינות נמשכו לעבודה בשכר. זה ניכר בתרשים שלהלן לתקופות 1990, 2001, 2008-09 ו-2020 שלפני המיתון, והוא מקרה של קסם בצד ההיצע בעבודה.

כלומר, משיכת משאבי עבודה נוספים לתוך הכלכלה המוניטרית אינה אינפלציונית מטבעה. האינפלציה מגיעה בסופו של דבר מכסף רע, לא יותר מדי אנשים עובדים.

באותה מידה, גם אובדן משאבי העבודה מהכלכלה המוניטרית אינו דפלציוני מטבעו, אם הכנסה מעבודה שעזבה מוחלפת בתשלומי העברה ובמשיכת החיסכון הקיים.

ושם אנחנו נמצאים עכשיו. הייתה לנו זרימה מסיבית של תמריצים פיסקאליים ומוניטאריים, אבל שיעור ההשתתפות בכוח העבודה עדיין בשפל מודרני. הסיבה לכך היא ש"דרישת ההוצאות" המלאכותית שנוצרה על ידי וושינגטון הופעלו על ידי סובסידיות פיסקליות לאי-ייצור ולבטלה הנתמכת על ידי המדינה. לא היה מכפיל גירוי!

בהקשר זה, יש לציין שאנו מתחילים את התרשים שלהלן בשנת 1990 מסיבה טובה. 40 השנים שלפני כן אינן ניתנות להשוואה בשל הצטברות חד פעמית של היחס במהלך 1950-1990, כאשר נשים נכנסו באופן מסיבי לכוח העבודה המיומן (בניגוד למשקי הבית).

בכל מקרה, אין לך שוק עבודה "חזק" כאשר יש מגמה חילונית של ירידה בשיעור ההשתתפות בכוח העבודה מאז שנת 2000. למעשה, סך כל מדיניות וושינגטון - סגרות, פחדי קוביד וגירויים חסרי תקדים - היו צד נגד אספקה.

שיעורי השתתפות בכוח העבודה בשיאים מחזוריים:

- ינואר 1990: 66.8%;

- 2000 פברואר: 67.3%;

- דצמבר 2006: 66.4%;

- פברואר 2020: 63.4%;

- ספטמבר 2022: 62.3%.

שיעורי השתתפות בכוח העבודה, 1990-2022

קריסת שיעור ההשתתפות בכוח העבודה מאז שנת 2000 אינה עניין של מה בכך. זה משקף את המקבילה של 13.2 מיליון עובדים שעזבו את כוח העבודה עקב פרישה, נכות, Medicaid, תלושי מזון, צורות אחרות של תמיכת מדינת רווחה או, במקרה של כמה בני דור המילניום, חיים צפופים במרתף של אמא ואבא.

כך או כך, צד ההיצע שמייצג שוק העבודה הצטמצם בחדות, גם כשהביקוש המונע על ידי הממשלה התנפח מעבר לכל התקדים הקודם. מה שזה מאיים, כמובן, הוא סטאגפלציה מונעת עלויות העבודה.

ומחוסר ספק שספירלת שכר-מחיר מובנית כעת, הנה עליות השכר השעתיות על בסיס Y/Y ממגזרי שוק העבודה הגדולים כפי שפורסמו בדוח המשרות של אוקטובר.

שינוי שנה בשיעור השכר הממוצע לשעה:

- מחסן ותחבורה: +8.5%;

- פנאי ואירוח: +7.1%;

- בנייה: +6.6%;

- שירותים: +6.4%;

- שירותים פיננסיים: +6.0%;

- ייצור סחורות: +5.7%;

- סיטונאות: +5.4%;

- בריאות וחינוך: +5.3%;

- שירותים עסקיים ומקצועיים: +5.1%;

- סך התעסוקה הפרטית: + 5.5%.

בחלק 3 נעקוב אחר האופן שבו עליית השכר והלחץ לעליות "להדביק" מעליות יוקר המחיה שכבר חוו, ישמרו ככל הנראה על המומנטום האינפלציוני לאורך רבעונים רבים. למעשה, עבודת הסרק שאמורה להיווצר על ידי הידוק הפד כבר הוצא מכוח העבודה על ידי סיירת הנגיפים והצטברות מלאכותית של "חסכונות" משנתיים של שהות בבתים אומנת ממשלתית וגירויים.

חלק 3

בינתיים, יש להדגיש כי על בסיס עתידי, הספירלה האינפלציונית לא תהיה תלויה באינפלציית השירותים בלבד. הסיבה לכך היא שמה שנקרא תסביך מזון ואנרגיה אינו מתקרר כמעט באותה מהירות כפי שהמומחים בוול סטריט היו רוצים להאמין.

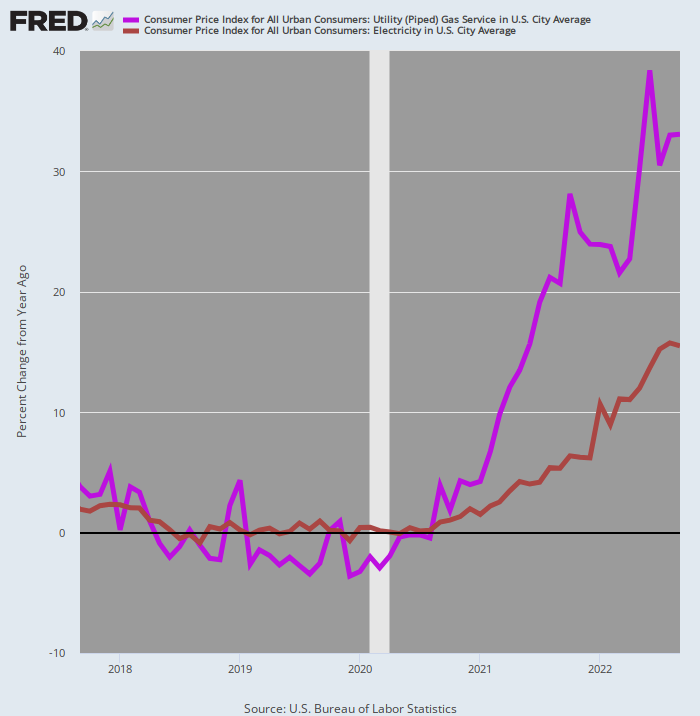

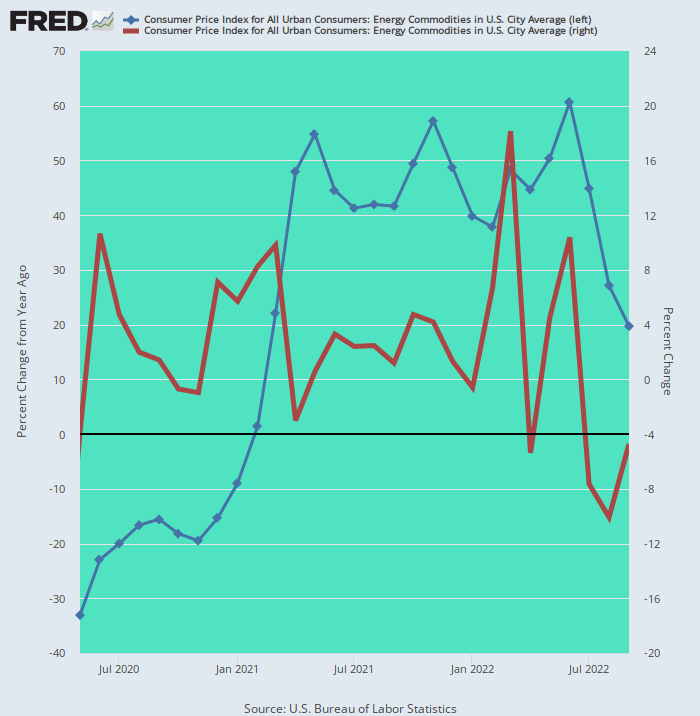

כפי שזה קורה, חלקי השירות של עלויות האנרגיה - המיוצגים על ידי חשמל וגז צינור - לא התקררו כלל. חשבונות החשמל הביתיים כבר עלו 15.5% מהשנה הקודמת, בעוד שמדד המחירים לצרכן עבור גז צינור המשמש לחימום ובישול הבית הוא 33% גבוה מהשנה שעברה. יתרה מכך, אף אחד מהקוים בגרף לא התכופף בצורה חדה למטה בחודשים האחרונים.

שינוי בחשבונות החשמל הביתיים והגז בצנרת, 2017 עד 2022

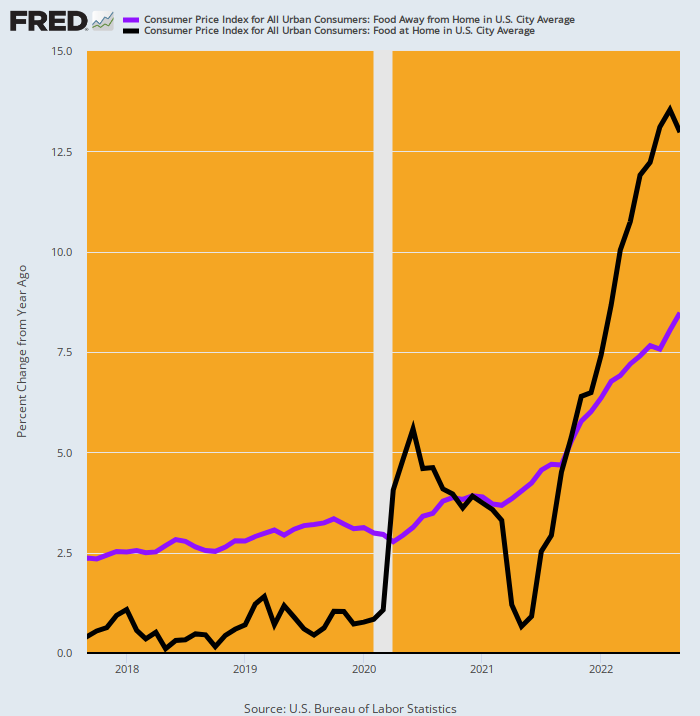

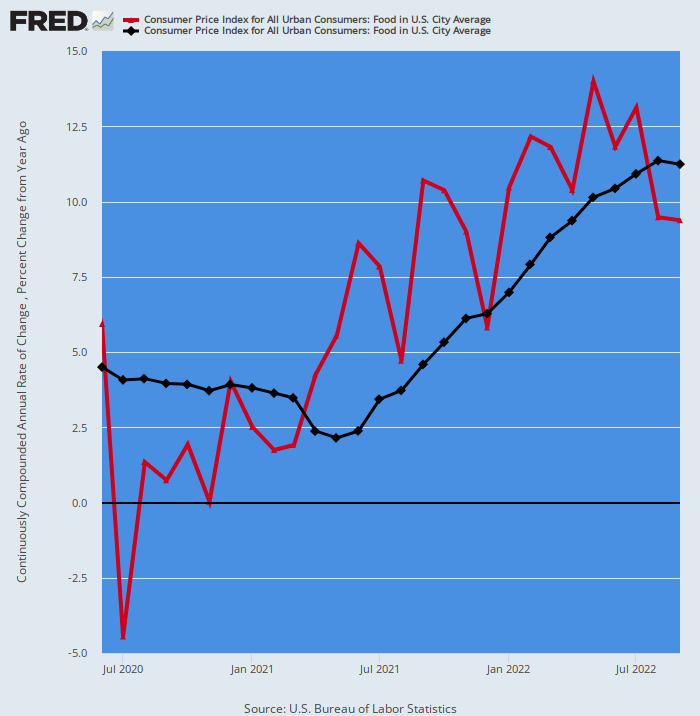

כמו כן, שני החלקים של מדד המזון עדיין עולים בקליפ אגרסיבי: בהשוואה לפני שנה, האוכל מחוץ לבית (למשל מסעדות) עלה ב- 8.5% בספטמבר, בעוד שמחירי חנויות המכולת עלו ב- 13.0%. ושני הקווים משקפים עלייה אנכית שלא מראה שום סימן להאטה בחודשים הקרובים.

כפי שזה קורה, חשבונות מזון אלה על בסיס משולב מייצגים 13.65% מהמשקל במדד המחירים לצרכן, ועלו 11.29% על בסיס ממוצע משוקלל במהלך השנה האחרונה. זה הגידול השנתי הגבוה ביותר מזה 43 שנים (מאי 1979)!

שינוי ב-Y/Y ברכיבי מדד המחירים לצרכן למזון מחוץ לבית ולחנויות מכולת, 2017-2022

החלק היחיד במתחם המזון והאנרגיה שהתקרר בפועל הוא דלקי התחבורה והחימום מבוססי הנפט, המהווים רק 4.57% מהמשקל במדד המחירים לצרכן. בעוד ששיעור השינוי ב-Y/Y (קו כחול) עדיין היה 19.7% בספטמבר, שיעור השינוי החודשי (קו חום) היה שלילי במשך שלושה חודשים ברציפות, מה שהביא את מגמת ה-Y/Y למטה בצורה חדה, אם כי מן החוץ. עלייה של 61% מהעולם הזה ביוני.

יתרה מכך, מאז אמצע ספטמבר התייצב מחיר הבנזין הממוצע הארצי על כ-3.80 דולר לליטר, בעוד מחירי הסולר והדלק הסילוני המשיכו לזנק. מחירי הדיזל הקמעונאיים עומדים כיום על 5.33 דולר לגלון עלו ב-6% מרמות אמצע ספטמבר (כאשר נלקח המדד האחרון לצרכן) וב-49% מהמחירים שלפני שנה.

אז למרות שברור שמחירי הדלק המבוססים על נפט מגיעים לאחר הרתיחה המאוחרת באביב, העלייה של 19.7% בהשוואה לשנה שמוצגת להלן אינה בדיוק דיסאינפלציונית. זה יהיה המקרה במיוחד בחודשים הבאים אם מחירי התזקיק הביניים ימשיכו לעלות ומחירי הבנזין יתאוששו בתגובה להפחתה נוספת של הנפט הרוסי בשוק העולמי לאחר שהאיסור האירופי המלא על יבוא ימי ייכנס לתוקף בתחילת דצמבר.

מדד המחירים לצרכן עבור סחורות אנרגיה: שינוי ב-Y/Y (קו כחול) לעומת שינוי חודש-על-חודש (קו אדום), מאי 2020 עד ספטמבר 2022

על בסיס הכל-אין, אם כן, תסביך המזון והאנרגיה אינו הכוח הדפלציוני לטווח הקרוב שהוא נסדק להיות. על בסיס Y/Y רכיבי מדד המזון המשולבים עולים ב- 11.3% ורכיבי שירותי האנרגיה של השירותים המשולבים עלו ב- 20.3%, והם ממשיכים לעלות בקליפ נכבד על בסיס חודשי.

יחד מרכיבים אלה אחראים 17.31% של המשקל במדד המחירים לצרכן, לעומת סתם 4.66%מיוחס לבנזין ותזקיקים בינוניים. זה, 79% מהמשקל בקומפלקס המזון והאנרגיה (משקל כולל=21.88%) לא מראה שום סימן להאטה.

לדוגמה, הנה תת המדד של שני מרכיבי המזון במדד המחירים לצרכן. במהלך החודש האחרון (ספטמבר), קצב העלייה החודשי השנתי (קו אדום) היה +9.4% נכבד, רמה רק מעט מתחת לנתון ה-Y/Y האמור לעיל של +11.3%. המשמעות היא כעניין סטטיסטי גרידא שמדד המזון יעלה חזק גם לתוך 2023, גם אם קצב העלייה החודשי יצטנן בפתאומיות בניגוד למגמת העלייה הבלתי סדירה האחרונה (קו אדום) בתרשים למטה.

מדד המחירים לצרכן מזון: שינוי ב-Y/Y (קו שחור) לעומת שינוי חודשי בשנתי (קו אדום)

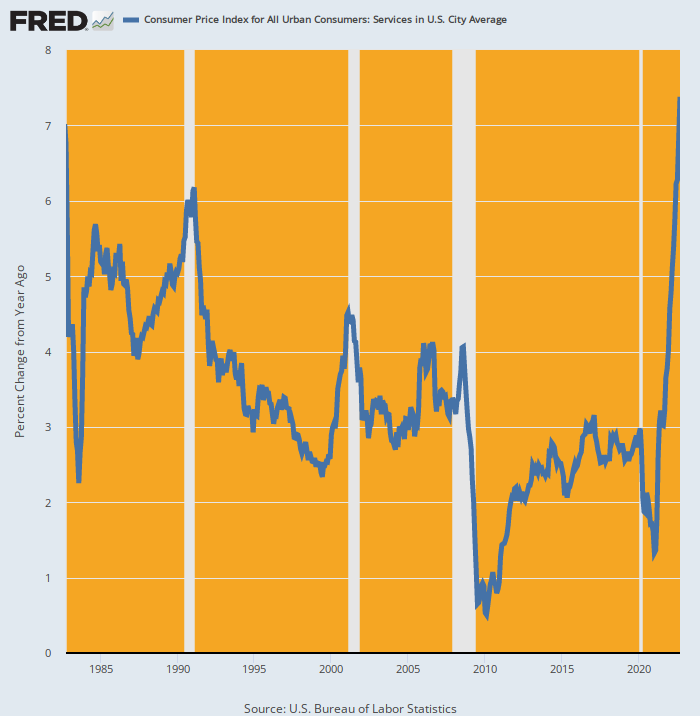

מיותר לציין שעם הרבה לחץ אינפלציוני במתחם המזון והאנרגיה, הרעיון שהמדד הכולל יתפוגג במהירות בחודשים הקרובים הוא רק חלום של פרמה-בול. אחרי הכל, עם העלאת עלויות העבודה המקומיות ברמות של 6%+ שמוצגות בחלק 2, אין סיכוי שמדד המחירים לצרכן לשירותים יירד מהרתיחה בקרוב.

וזה על סף רתיחה לעומת 40 השנים האחרונות. הרווח Y/Y של 7.4% בספטמבר הייתה העלייה הגדולה ביותר מאז ספטמבר 1982, ויותר מכפול מהעלייה של 3.2% ב-2021 בספטמבר XNUMX. כלומר, הקו הכחול האנכי כמעט בתרשים למטה מעיד על מומנטום חזק קדימה, לא על פנייה למטה ממש מעבר לפינה.

שינוי במדד המחירים לצרכן עבור שירותים, 1982-2022

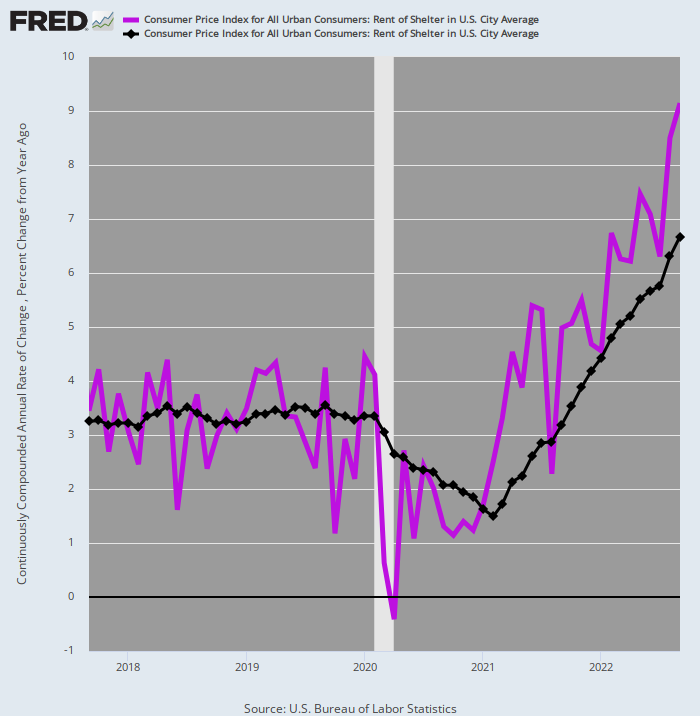

מה שבטוח, קצת יותר ממחצית מהמשקל במדד מדד השירותים (60.51%) נובע משכר דירה של מקלט (32.11%), וחלק מהקונים מתעקשים ששכר הדירה עומד להתפרץ. אבל זה מבוסס על קריאה שגויה של הירידה העונתית של חודש על פני חודש המבקשים דמי שכירות לחכירות חדשות - ירידה שמתרחשת מדי שנה במהלך חודשי הסתיו.

יתרה מכך, בקשת דמי שכירות על חוזי שכירות חדשים אינם המדד הנכון לאינפלציית שכר הדירה שעומדת בפני כל משקי הבית בארה"ב, בכל מקרה. בהתחשב בכך שחוזי השכרת בתים נוטים להיות לשנה או יותר, לוקח זמן עד שהמגמה ב"שכירות מבקשת" מתגלגלת על כל מלאי הדירות להשכרה, וזו הסיבה שמדד המקלט למדד המחירים לצרכן משקף פיגור מתמשך בין קריאות וכאלה שהועלו לבקשת שכר דירה על ידי שירותי נדל"ן פרטיים מובילים.

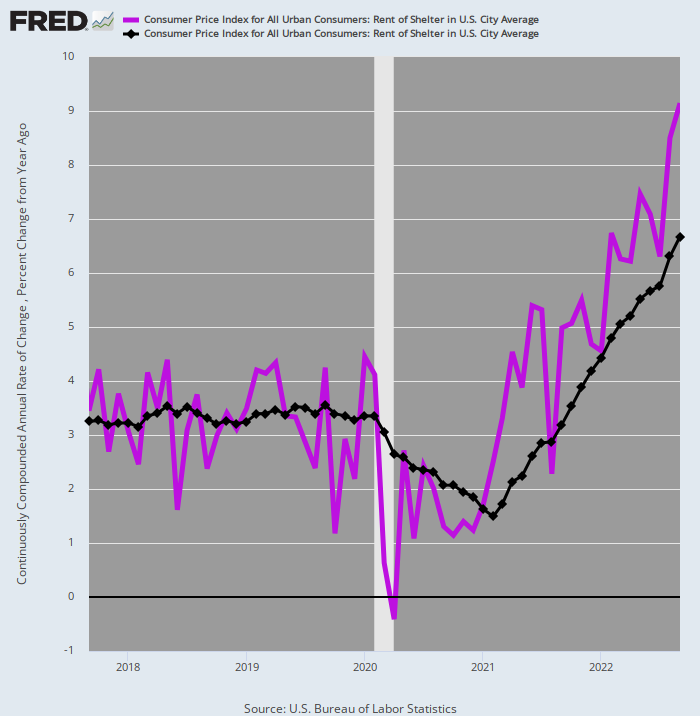

בהתאם לכך, המדד הרלוונטי לאן מועדות שכר הדירה של מספרי המקלטים נעוץ בהשוואה בין שינויים שנתיים בשכר דירה חודשי (קו סגול) לבין השינוי ב-Y/Y (קו חום). כפי שמוצג להלן, הראשונים עולים על האחרונים מאז ינואר 2022, כלומר, מבחינה חשבוןית, מגמת ה-Y/Y תלך גבוה יותר במשך חודשים רבים.

למעשה, במהלך ספטמבר, השיעור השנתי של השינוי החודשי היה 9.15%, נתון גבוה בכמעט 40% מהעלייה ב-Y/Y של 6.7%. בקצרה, גם אם ירידת מחירי דיור חדשים בתקופה הקרובה תגרום לבקשת שכר הדירה להתקרר מהותית, זה יעבור הרבה לתוך 2024 עד שמדד שכר הדירה של מקלט יוכל למצוא את דרכו חזרה לעבר יעד ה-2.00% של הפד.

מדד שכר דירה של מקלט למדד: שינוי שנתי חודשי (קו סגול) מול שינוי שנה/שנה (קו שחור), 2017-2022

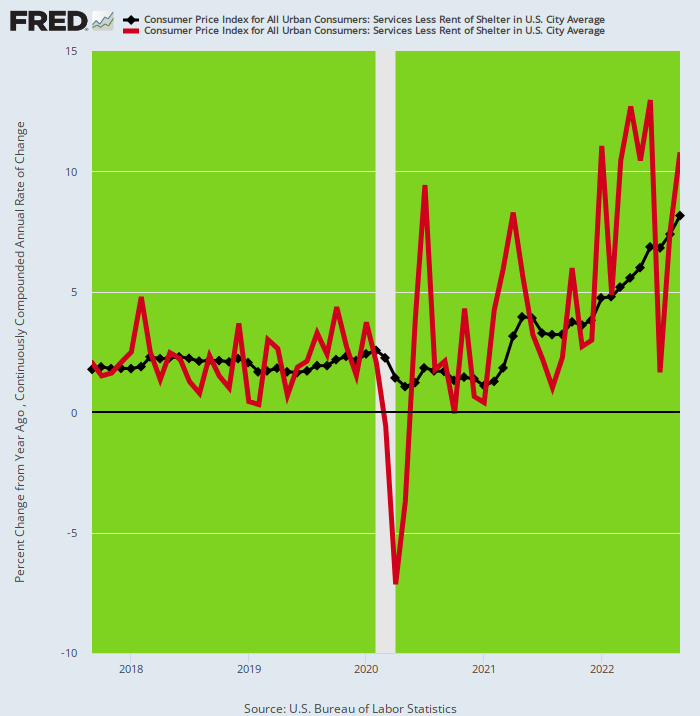

בכל מקרה, מדד שירותי מדד המחירים לצרכן ללא דמי שכירות של מקלט עלה בפועל 8.1% בספטמבר, נתון גבוה אפילו מהעלייה של 7.4% במדד השירותים הכולל. משמעות הדבר היא, כמובן, ש-28.40% ממשקל ה-PPI המהווים שירותים פחות שירותי מקלט עולים אפילו מהר יותר מתעריפי השכירות.

יתרה מכך, כפי שהקווים האדומים והשחורים המנוגדים בתרשים למטה מרמזים, אין אינדיקציה לכך שתת-מדד זה עומד להתהפך בקרוב. בעוד ששיעור הרווח החודשי השנתי (קו אדום) היה תנודתי, הוא היה הרבה מעל מגמת ה-Y/Y במהלך שבעה מתוך שמונת החודשים האחרונים, ובכך רומז שלמדד Y/Y יהיה מומנטום עלייה ניכר במהלך החודשים קָדִימָה.

מדד מדד המחירים לצרכן לשירותים פחות מחסה: שינוי שנתי חודשי (קו אדום) לעומת שינוי שנה/שנה (קו שחור), 2017-2022

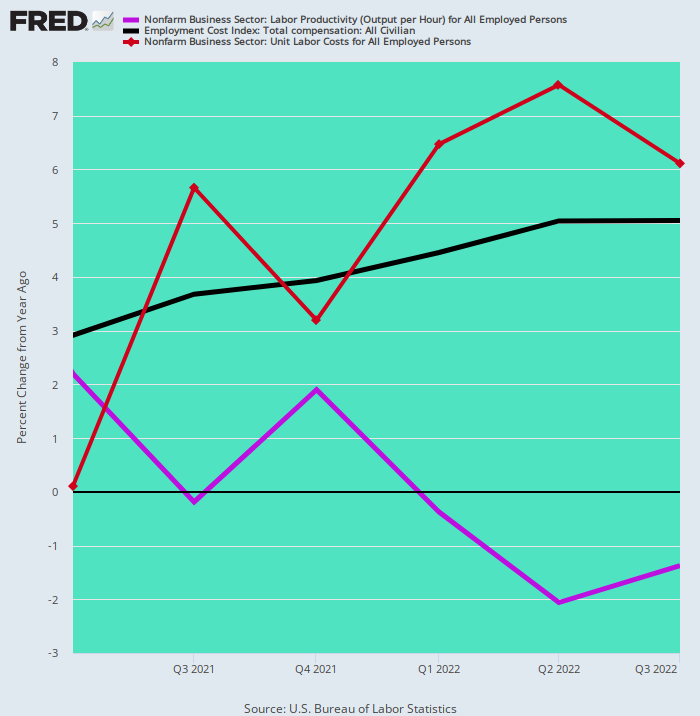

בהקשר של עליית עלויות העבודה והלחצים האינפלציוניים כתוצאה ממגזר השירותים יש לציין מגמה שלילית נוספת בנתונים המאקרו-כלכליים. כלומר, העליות של 5-8% בעלויות השכר במגזרים המקומיים השונים אינם מקוזזים על ידי עליות פריון כלל.

זה לא נורמלי לחלוטין, ומדד נוסף להשפעה השלילית של הנעילה, הגירויים והעריקות כתוצאה מהכוח העבודה של האוכלוסייה בגיל העבודה. כלומר, מאז הרבעון הראשון של 1, העליות הכוללות בעלויות העבודה (כולל הטבות) עלו משיעור שנתי של 2021% (קו שחור) ל-3.0%, בעוד שעליות הפריון (קו סגול) עברו בכיוון ההפוך, וצנחה מ- +% 2.2 ברבעון השלישי של 1 עד -1.4% ב Q3 2022.

מיותר לציין שהפער הזה מוסיף לצמיחת עלויות העבודה ליחידה (קו חום). בהתאם לכך, במהלך שלושת הרבעונים האחרונים עלו עלויות העבודה ליחידה בשיעור של יותר מ 6.0% לשנה, המייצגים את הרווחים הנמשכים הגבוהים ביותר מזה יותר מארבעה עשורים.

שינוי שנתי בעלויות הפיצויים הכוללות, פריון העבודה ועלויות העבודה ליחידה, רבעון 1 2021 עד רבעון שלישי 3

בסופו של יום, מצב המאקרו של כלכלת ארה"ב מסתכם במקרה אכזרי אחד של סטגפלציה. שוק העבודה והכלכלה חלשים. האינפלציה המשובצת חזקה ביותר.

מה שזה אומר, בתורו, הוא שהעלאות הריבית האגרסיביות לכאורה של הפד הן למעשה באיחור של יום וחסר דולר. כדי אפילו להתחיל להכות את המומנטום האינפלציוני, הוא יצטרך להעלות את ריבית ה-UST הרבה מעל לרמה של 5.0% הגלומה כעת בריבית הפד.

עם זאת, הסיכוי לתשואות גבוהות באופן דרמטי של UST היא שבסופו של דבר תגרום לריהוט הפיננסי להישבר בגדול - במיוחד בקרב מחירי מניות רגישים לתקופות. למעשה, בשוליים ארה"ב משכנת את החוב הציבורי העצום של 31 טריליון דולר למשקיעים זרים.

היפנים לבדם, למשל, צברו כ-1.2 טריליון דולר מהחוב הממשלתי בארה"ב, בעיקר בגלל שהוא הניב הרבה יותר מה-0.25% המצער שקבע הבנק של יפן. תשואות UST אלו, בתורן, סיפקו תשואה אטרקטיבית יותר מזו הקיימת בשוק הביתי גם לאחר התחשבות בעלות גידור המטבע.

אבל המסחר בדולר המגודר לא עובד יותר, בגלל קריסת הין. זה האחרון גרם לעלייה דרמטית בעלות גידור המטבע.

אז גם המוסדות היפניים וגם מר וגברת ווטאנבה התמלאו בהפסדים על אג"ח דולריות, כלומר הרוכשים הגדולים בעולם של אג"ח ארה"ב מזה שנים, שעזרו רבות להפחית את עלויות האשראי עבור עסקים וצרכנים אמריקאים, מתפנים כעת. בורות האג"ח הדולריים.

כמו Wall Street Journal ציין לאחרונה,

Sמתגברים הסימנים לכך שממשלת יפן מוכרת אג"ח ארה"ב לטווח קצר, כחלק ממאמץ לתמוך במטבע שלה. ב-22 בספטמבר, התשואה על שטר האוצר האמריקאי ל-10 שנים רשם את הזינוק השני בגודלו בשנה לאחר שממשלת יפן אמרה שכן קונה ין עם דולרים מיתרות המט"ח שלה לראשונה מאז שנות ה-1990.

במקביל, כמה משקיעים מוסדיים יפנים דוהרים לצמצם את אחזקות האג"ח הזרות שלהם, כולל משרדי האוצר.

של הפדרל ריזרב עליות ריבית יש החליש את הין והפך את זה ליקר יותר עבור משקיעים יפנים להתגונן מפני תנודות מטבע בעת רכישת נכסים בארה"ב. כתוצאה מכך, במקום לסמוך על הביקוש של משקיעים יפנים לכספים, המשקיעים הפכו מודאגים יותר ויותר משינוי שעלול לערער את היציבות בתזרימי ההון העולמיים.

הירידה בביקוש היפני מגיעה כאשר שוק האג"ח האמריקאי סובל אחת השנים הגרועות שלה בהיסטוריה, לאחר שנפגע מאינפלציה מתמשכת והסלמה בציפיות לגבי גובה הפד יצטרך להעלות את הריבית. ככל שמחירי האג"ח ירדו, התשואות של משרד האוצר עלו לרמה הגבוהה ביותר מזה יותר מעשור.

ואכן, במשך שנים ספסרים יפנים רבים עסקו בצורה אפילו יותר עליזה של ארביטראז' מגודר. כלומר, הם גרפו אג"ח ארה"ב לטווח ארוך יותר לא רק בגלל שהציעו תשואות גבוהות יותר מאשר אג"ח יפניות אלא בגלל שהתשואות על אג"ח ארוכות טווח היו גבוהות מאלו של אג"ח לטווח קצר יותר. זה איפשר להם להרוויח תשואות טובות על ידי לווית דולרים בריבית קצרת טווח ולאחר מכן רכישת אג"ח לטווח ארוך יותר - מהלך שפעל גם כגידור דה פקטו מפני תנודות מטבע!

המשחק הזה מסתיים במהירות. רק בארבעת החודשים האחרונים, ביטוחי החיים והפנסיה היפניים לבדם הפחיתו את אחזקות האג"ח הזרות שלהם בכמעט 40 מיליארד דולר, לפי נתוני ממשלת יפן. זה מגיע לאחר שהם הוסיפו בערך 500 מיליארד דולר מאז תחילת 2016, אז מדיניות BOJ הניעה את תשואות האג"ח היפניות מתחת לאפס.

בקיצור, בנקאים מרכזיים ריסקו את שוקי ההון בעולם כמעט ללא תקנה. כאשר הפד מנסה כעת לבטל את ההשפעה האינפלציונית של הדפסת הכסף הפזיז שלו במשך כמה עשורים, האביב המפותל של ספקולציות ממונפות ותת השקעות כתוצאה מכך ברחבי העולם נועד להירגע באופן הרסני.

אז מה שיש לנו הוא לא רק הסטגפלציה הגרועה ביותר מזה 40 שנה, אלא גם קונסטלציה של טעויות השקעה שנגרמו מהבנק המרכזי שיצריכו ויאריכו באופן מהותי את התרופה ההדוקה של הכסף שרק מתחילה.

המחבר התיר באדיבות הדפסה מחודשת שלו שירות יומי בתשלום.

פורסם תחת א רישיון בינלאומי של Creative Commons ייחוס 4.0

עבור הדפסות חוזרות, נא להחזיר את הקישור הקנוני למקור מכון ברונסטון מאמר ומחבר.