כנראה שחזרנו למצב ההוצאות-בדרך-לשגשוג. בשבוע שעבר קיבלה וול סטריט את מספר ה-PCE ה"חזק" באפריל עם מסע רכישות, אבל אתה צריך לתהות כמה זמן משקי בית יכולים להמשיך להושיט יד לתוך צנצנות העוגיות שלהם כדי להוציא את מה שהם לא מרוויחים.

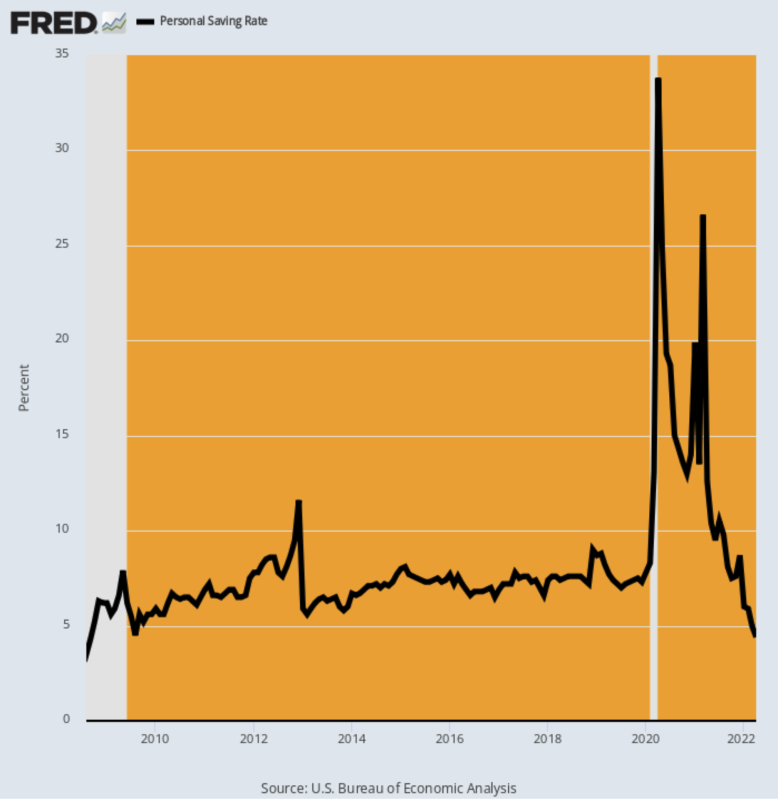

לפי משרד המסחר, התהומי 4.4% שיעור החיסכון האישי שפורסם לאפריל היה הרמה הנמוכה ביותר מאז אוגוסט 2008, ואנו יודעים מה קרה אחר כך!

זה גם ברור מהתרשים שהמחאה המשולשת של ה-Covid-Lockdowns, החריצים וההאצה האדומה של האינפלציה העולמית ותמוטטות שרשרת האספקה הובילו את המספרים הכלכליים הסטנדרטיים למבוי סתום. אחרי הכל, כששיעור החיסכון עובר מ-34% לא מהעולם הזה ל-4% תחתית ב-24 חודשים בלבד, אתה לא מתמודד עם מחזור כלכלי סטנדרטי.

במקום זאת, מה שיש לך הוא מים לא ידועים בכל מובן המונח. אז יותר מתמיד, חיוני לבחור את הרעש הסטטיסטי כדי לזהות את היסודות האמיתיים בעבודה.

חיסכון אישי כאחוז מההכנסה האישית הפנויה, אוגוסט 2008-אפריל 2022

בשביל הכסף שלנו, החקירה הזו מתחילה עם האמת הברורה שכאשר אתה מוריד את שיעור החיסכון שלך אתה מוציא יותר ממה שאתה מרוויח. ומאז נובמבר 2020, זה בדיוק מה שקורה.

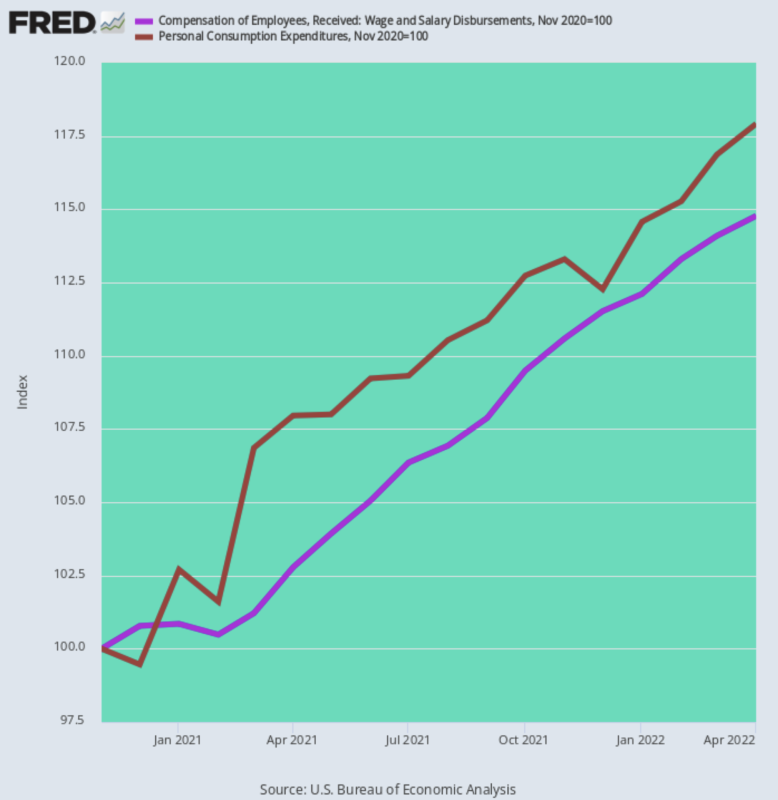

שכר משק הבית ופיצוי שכר (קו סגול) עלה ב- 14.8% במונחים נומינליים, אך ההוצאה לצריכה אישית עלתה ב-21% יותר. כלומר, אפריל PCE (קו חום) היה 17.9% מעל מה שכבר היה רמה נפוחה של טראמפ בנובמבר 2020.

תשלומי שכר ומשכורת מול הוצאות צריכה אישיות, נובמבר 2020 עד אפריל 2022

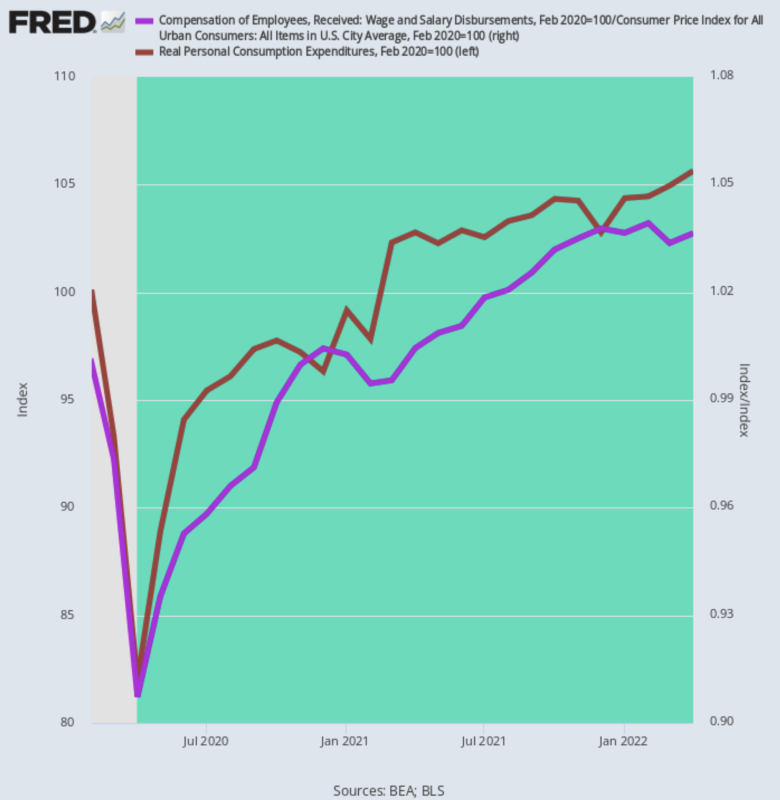

יתרה מכך, המספרים הנומינליים הללו אינם מספרים אפילו חצי מהסיפור. כשאתה מוציא את האינפלציה, מה שאתה מקבל זה מספרים גמדיים יפים. כלומר, PCE אמיתי גדל רק ב- 2.56%קצב שנתי מאז שיא פברואר 2020 שלפני קוביד - 6 טריליון דולר של גירויים שאינם עומדים.

הסיבה אינה מסתורית: הכנסות השכר והשכר המתואמות לאינפלציה עלו רק בשני שליש מהרמה הזו. 1.66% תעריף לשנה. אז כדי להמשיך את משחק ההוצאות, משקי בית פורצים לקופות החזירים שלהם.

שינוי ב-PCE מותאם לאינפלציה לעומת שכר ומשכורת, פברואר 2020-אפריל 2022

אז, לא, אנחנו לא חושבים שיש משהו "חזק" בהוצאות משק הבית.

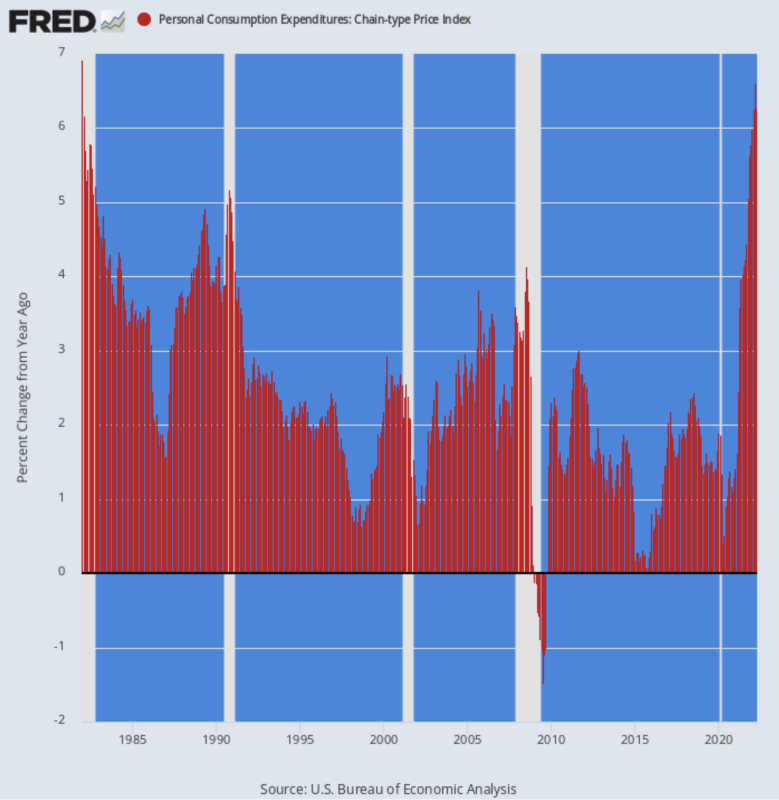

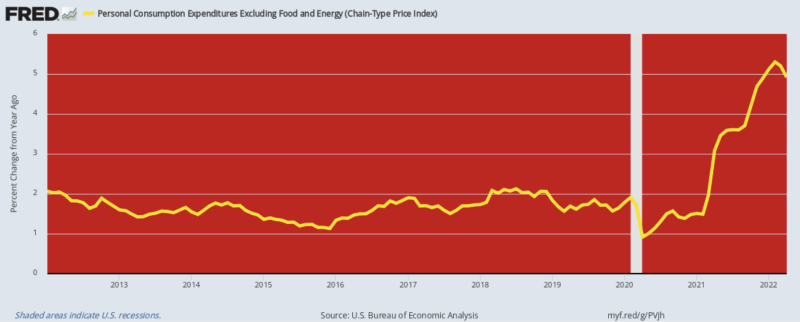

מה שבעצם חזק הוא הקצב שבו האינפלציה גוזלת כוח קנייה אמיתי. לפיכך, מה שדוח ההוצאות וההכנסות של השבוע שעבר הראה גם הוא שהדפלטור ה-PCE הכותרתי ממשיך לעלות, ומתפרסם ב- 6.27% על בסיס Y/Y, הרווח הגבוה ביותר מאז ינואר 1982.

הרווח ה-Y/Y הזה בהשוואה ל- 4.44% שיעור שפורסם באוקטובר האחרון וה 3.58% שיעור Y/Y שנרשם באפריל האחרון. אז זו האצה עם נקמה.

למעשה, דפלטור ה-PCE חצה לראשונה את יעד האינפלציה הקדוש של הפד של 2.00% במרץ 2021 ובעצם גדל פי שלושה מאז.

שנה/שנה שינוי ב-PCE Deflator, 1982-2022

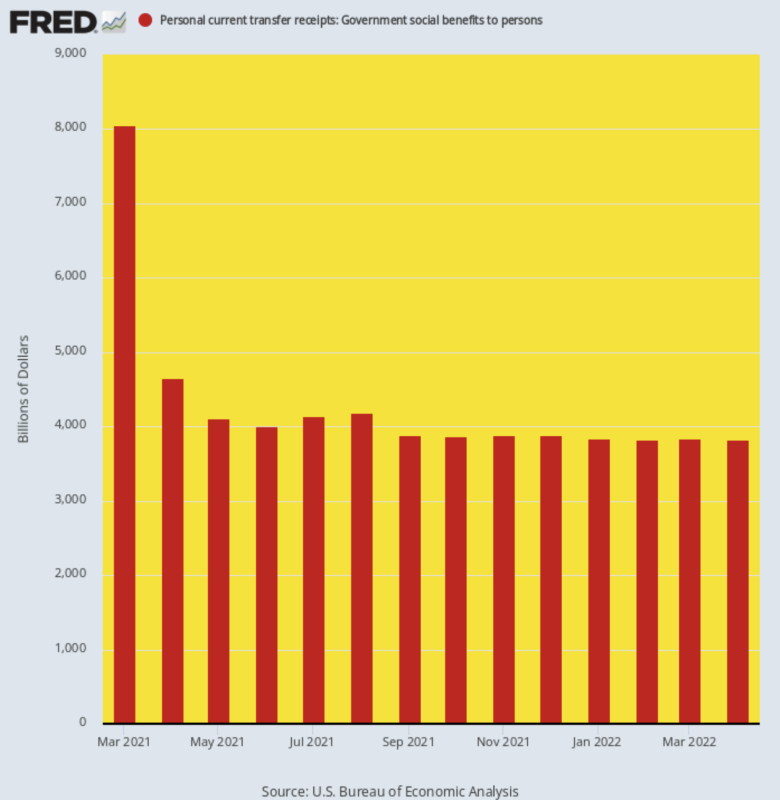

ובכל זאת, המגמה החושפת יותר בדוח ההוצאות וההכנסות של אפריל הייתה הירידה המתמשכת בשיעור תשלומי ההעברות הממשלתיות. לאחר ששיאם בעולם אחר 8.05 טריליון דולרים שיעור שנתי עקב Biden Stimmy במרץ 2021, תשלומי ההעברה חזרו לכדור הארץ, נרשמו בהרבה פחות ממחצית הרמה הזו, $3.83 טריליון, באפריל.

כתוצאה מכך, צמיחה נוספת ב-PCE תהיה תלויה בעליות בהכנסה משכר ומשכורת, שהעליות שלהן נוטרות כעת על ידי האינפלציה.

יתרה מכך, ה"נורמליזציה" לכאורה של תשלומי ההעברה המוצגת בתרשים למטה אינה בדיוק מה שהיא נראית. בדצמבר 2019, לפני שהפרעות קוביד וסטימי דחקו את המספרים לכובע נטויה, תשלומי ההעברה הממשלתית השנתית עמדו על $3.11 טריליון.

הרווח במהלך 29 החודשים שחלפו מאז, לפיכך, מחושב לרעש 9.31% קצב צמיחה שנתי. עם זאת, אנחנו כאן עם הצרכן חופר עמוק בחיסכון מכיוון שאפילו 3.83 טריליון דולר של דברים בחינם מוכיחים שהם אינם מספיקים כדי לממן את מכונת הקניות הביתית.

שיעור שנתי של תשלום העברה ממשלתי, מרץ 2021 עד אפריל 2022

כמובן, רוכלי המניות בוול סטריט גילו חדשות טובות בחזית האינפלציה, וטענו שהקרס הזעיר בשוליים הימניים של התרשים למטה אומר שהפד כבר ניצח בקרב נגד האינפלציה ושאחרי שני ה-50 הבאים מתוכננים העלאות הריבית של נקודת הבסיס היא תהיה בעמדה "להשהות" את הקמפיין נגד האינפלציה שלה בספטמבר.

מדברים על רציונליזציה צולעת. פשוט קורה שה 4.91% עליית ה-Y/Y שנרשמה באפריל עבור דפלטור PCE ללא מזון ואנרגיה היא טריוויאלית של 39 נקודות בסיס מתחת לנתון פברואר, אבל זו אפילו לא הנקודה האמיתית.

העובדה היא שקיימת אינפלציה ארסית של מזון, אנרגיה וסחורות ברחבי העולם ואין סוף באופק. אז מה שקובע הוא המדד הכולל של יוקר המחיה, לא כזה שמוציא את מה שמתקרב עכשיו ל-5 דולר לליטר בנזין ואת האינפלציה הגבוהה ביותר של מכולת בדור.

אפילו אז, הפרסומים של פברואר עד אפריל עבור דפלטור PCE ללא מזון ואנרגיה היו העלייה הגבוהה ביותר מאז ספטמבר 1983, מה שכמעט ולא מסתכם בניצחון על האינפלציה.

שינוי ב-Y/Y בדפלטור PCE לא כולל מזון ואנרגיה, 2012-2022

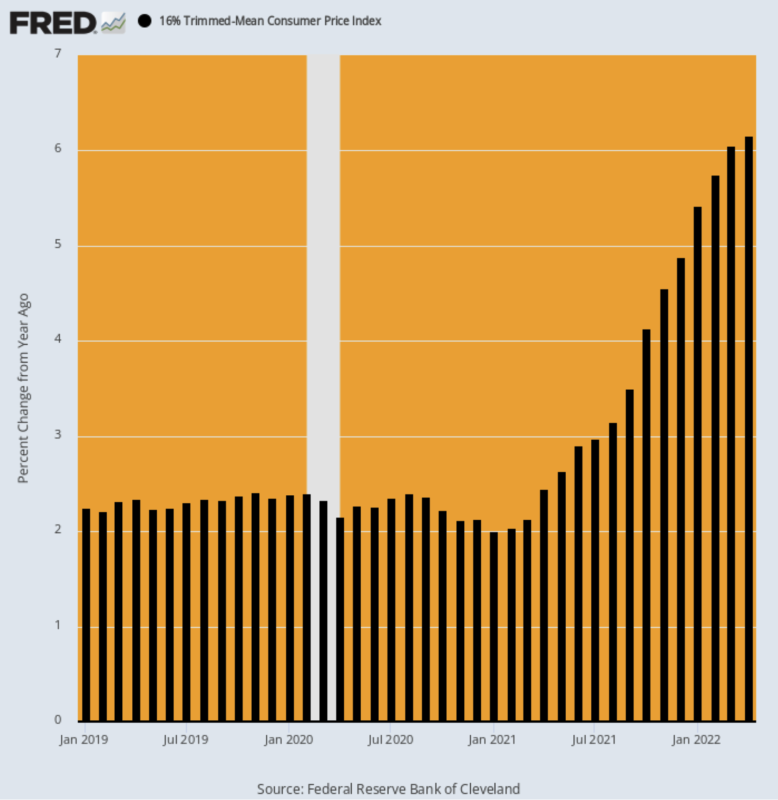

מחוסר ספק, שקול את הפרסומים האחרונים עבור מדד המחירים לצרכן קטום ב-16%. כפי שהסברנו לא פעם, אם ברצונך להסיר את התנודתיות לטווח הקצר מהמדד החודשי, אל תעמיד פנים שאוכל ואנרגיה אינם נחשבים, אלא הוציאו את 8% האינפלציה הגבוהים ביותר ו-8% הנמוכים ביותר מכל פריטי סל האינפלציה. חוֹדֶשׁ.

זה גורם להחרגות שונות בכל חודש הן בקיצוניות הגבוהה והן בקיצוניות הנמוכה, ובכך מחליק את המדד מבלי להוריד באופן שקרי את קריאת המדד כאשר פריטי מזון ואנרגיה גבוהים.

כפי שמוצג להלן, מדד ה-Y/Y של מדד המחירים לצרכן גזום ב-16% ממשיך להאיץ.

שנה/שנה אחוז שינוי:

- אפריל 2020: 2.16%;

- אפריל 2021: 2.45%;

- אוקטובר 2021: 4.12%;

- ינואר 2022: 5.42%;

- אפריל 2022: 6.16%;

Y/Y Trimmed Mean CPI, ינואר 2019-אפריל 2022

למעשה, דפוס אפריל היה הקריאה הגבוהה ביותר אי פעם הוקלט מאז גרסה זו של מדד המחירים לצרכן החלה בדצמבר 1983!

ואכן, זו אפילו לא שיחה קרובה. שיעור ה-Y/Y הגבוה ביותר במהלך התפרצות מחיר הנפט באמצע 2008 היה רק 3.63% ובמשבר מלחמת המפרץ הראשונה הוא הגיע לרמה של 5.09%.

אז כשזה מגיע ל"הפסקה" של הפד המבולבל בספטמבר, תהיו בטוחים!

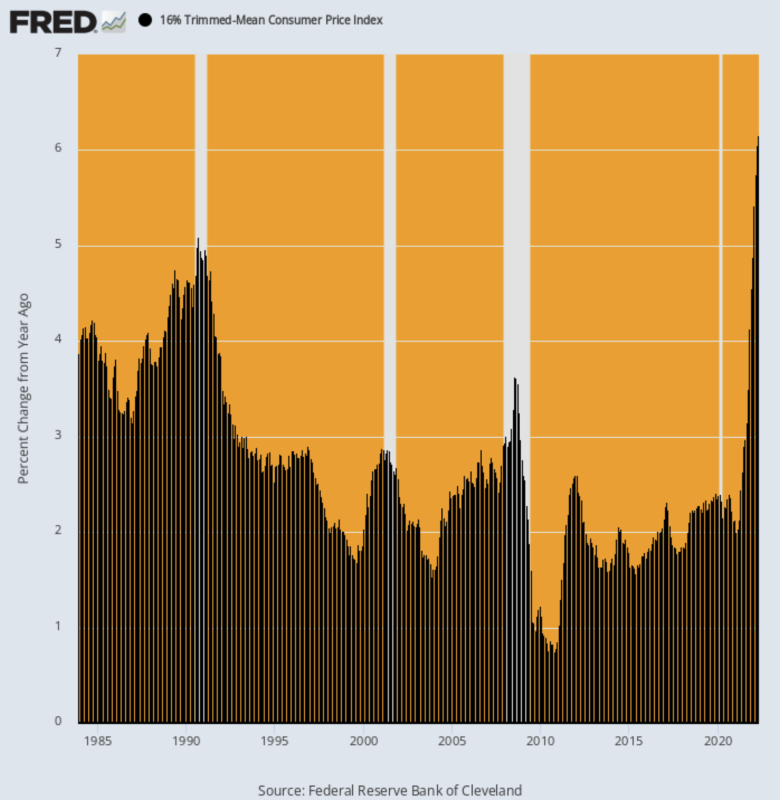

המומנטום האינפלציוני הבסיסי כפי שמוצג על ידי מדד המחירים לצרכן קצוץ של 16% גבוה ממה שהיה אי פעם - כולל במהלך האינפלציה הבורחת של שנות ה-1970.

שינוי ב-16% במדד המחירים לצרכן, 1983-2022

ישנן סיבות רבות לצפות ללא האטה במגמת אינפלציית הליבה בזמן הקרוב, אבל אין ספק שהאופי הפוגר של רכיבי ההשכרה של BLS הוא נורה אדומה מהבהבת.

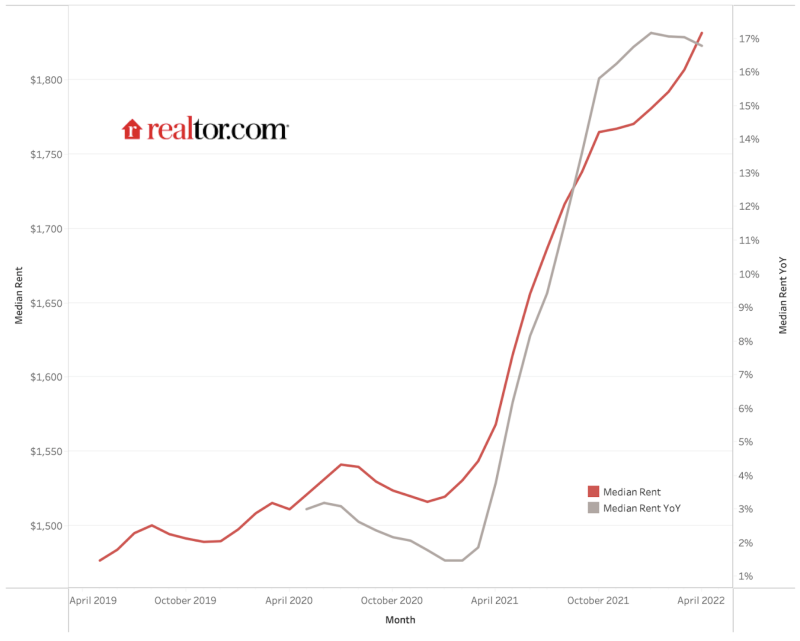

כפי שמוצג להלן, דמי השכירות החציוניים בפריסה ארצית ב-50 השווקים הגדולים עלו מ-1,475 דולר לחודש באפריל 2019 ל-1,827 דולר לחודש באפריל 2022. 24% רווח, אך עד כה מדד השכירות למדד עלה רק בשיעור 10% במהלך אותה תקופה, בשל הפיגורים הנרחבים המובנים במתודולוגיה שלה.

מדד השכירות הסמכותי ביותר בשוק הפרטי עלה כמעט פי שניים וחצי ממרכיב השכירות במדד המחירים לצרכן בשלוש השנים האחרונות.

אבל בסופו של דבר מדד המחירים לצרכן ישיג את המציאות בשוק, ובמיוחד את העובדה שהעלייה ב-2022 באפריל Realtor.com המדד היה 16.7% בהשוואה ל 4.8% קריאת שנה/שנה שדווחה על ידי מדד המחירים לצרכן.

העובדה היא ש-32% מהמשקל במדד המחירים לצרכן מורכב מעלויות שכירות ישירות ומתת-מדד OER (שכירות שווה לבעלים), העוקב אחר מגמות בשוק השכירות. אז יש לנו שליש ממדד המחירים לצרכן גבוה בהרבה, ללא קשר למה שקורה למזון ולאנרגיה.

וכאשר מסתכלים על מה שנקרא אינפלציית "הליבה" לבדה, משקל רכיבי ההשכרה הוא יותר מ-40% מהמדד ו-25% מהדפלטור של ה-PCE לא כולל מזון ואנרגיה.

במילה אחת, לפד לא יהיה שום תירוץ "להשהות" את הקמפיין נגד האינפלציה שלו בגלל ירידות זמניות במדד הליבה. אפילו האחרון סביר לחלוטין שלא יקרה בצורה חומרית ומתמשכת.

דמי השכירות החציוניים, realtor.com, אפריל 2019-אפריל 2022

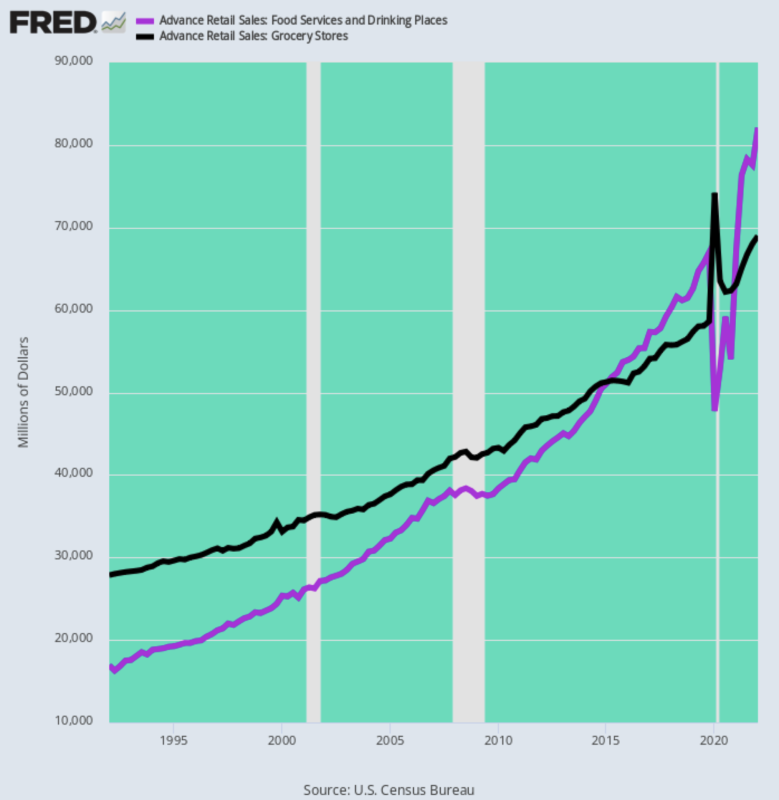

גורם נוסף שיש לקחת בחשבון הוא שאינפלציית המזון אינפלציונית יותר ממה שהייתה בעבר. מה שאנחנו מתכוונים הוא שלתת-מדד מזון דרך מהבית יש הרבה יותר משקל במדד המחירים לצרכן מאשר לפני 30-40 שנה. הסיבה לכך היא ששיעור האוכל שנרכש במסעדות ובמוסדות שירותי מזון אחרים זינק.

כפי שמוצג בתרשים שלהלן, במהלך הרבעון הראשון של 1, ההוצאות החודשיות על מזון במסעדות הסתכמו ב-1992 מיליארד דולר בלבד או 17% מההוצאה החודשית של 61 מיליארד דולר בחנויות מכולת. לעומת זאת, במהלך הרבעון הראשון של 28 ההוצאה החודשית במסעדות הייתה 1 מיליארד דולר או 2022% מההוצאה של 82 מיליארד דולר בחנויות מכולת.

נאמר אחרת, במהלך 30 השנים האחרונות הוצאות המסעדות עלו בשיעור של 5.4% לשנה - הרבה מעל הרווח השנתי של 3.1% עבור חנויות מכולת.

ההיפוך העצום הזה בהוצאה של דולר המזון הוא חשוב. הסיבה לכך היא שבנסיבות הנוכחיות מחירי המזון של המסעדות הם לב ליבו של המחסור בכוח אדם בקצה הנמוך, שבו השכר השעתי מזנק כעת, ובכך מוסיף עוד יותר לעליות המזון הגואה הגלומות ב. לשונית המסעדה.

הוצאות מזון חודשיות בארה"ב: מסעדות מול חנויות מכולת, 1992-2022

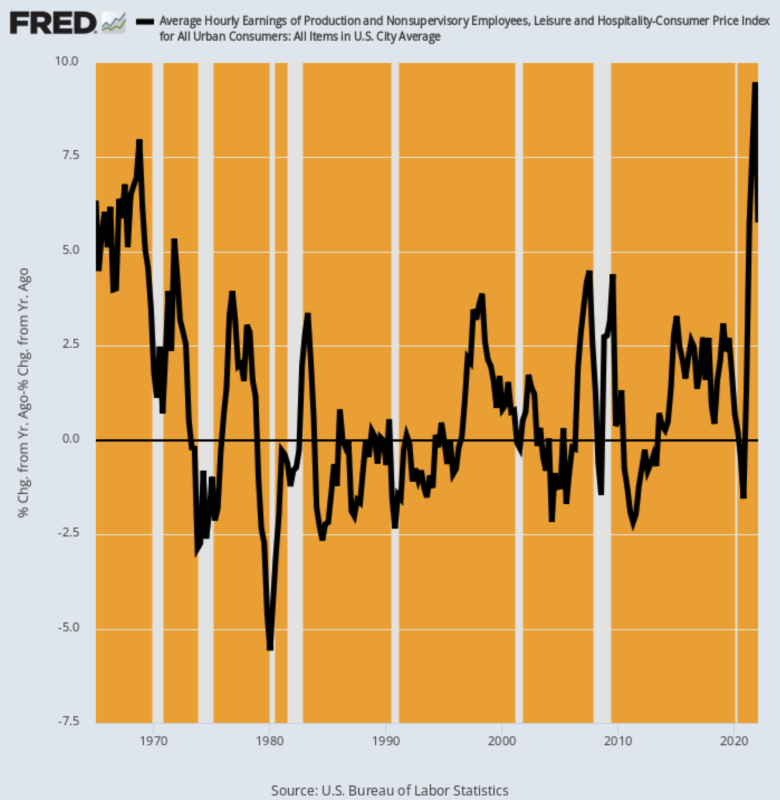

באשר למרכיב עלות העבודה של תמחור מסעדות, התרשים שלהלן לא משאיר מעט לדמיון. מאז פברואר 2020, תעריפי השכר השעתיים הנומינליים במגזר הפנאי והאירוח עולים ב- 24%.בהתאמה לאינפלציה, זינוק השכר הזה הוא הגבוה ביותר בהיסטוריה החל משנות ה-1960.

שינוי מותאם לאינפלציה בשיעורי השכר לשעה עבור פנאי ואירוח, 1965-2022

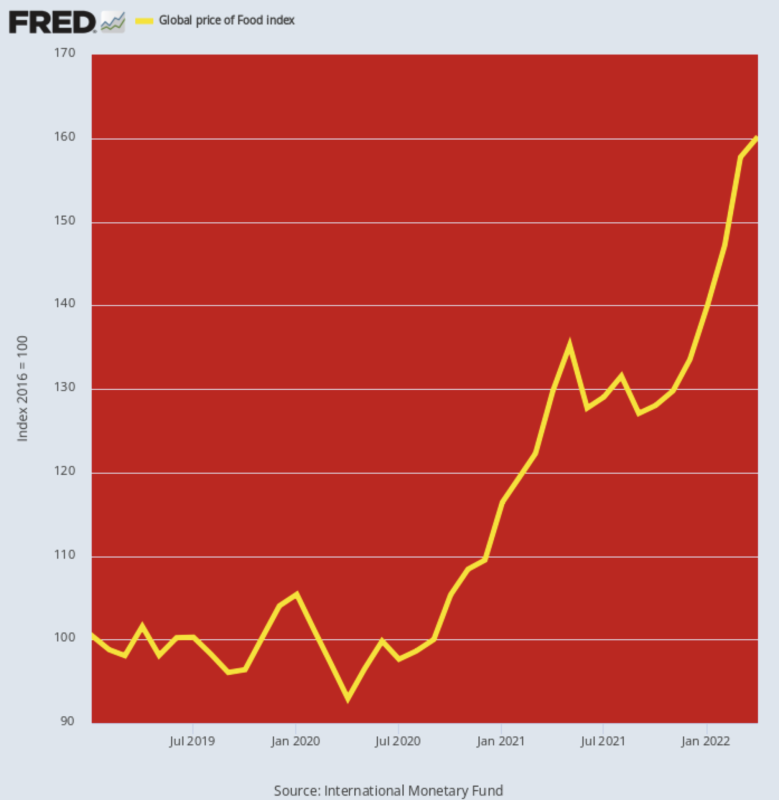

באשר למרכיב העיקרי האחר של עלויות המסעדה, מדד מחירי המזון העולמי גם אומר לך את כל מה שאתה צריך לדעת. ברמה של 160.2 שפורסמה לאפריל, היא עומדת כעת 58% מעל רמת פברואר 2020. אין תקופה קודמת של שנתיים שאפילו מתקרבת לשיעור העלייה הזה - אפילו במהלך חציית מחירי הסחורות של אמצע 2008, העלייה בשנתיים הייתה רק 45%.

מה שזה אומר, כמובן, הוא שלאינפלציית המזון שיורדת בצנרת של מחירי היצרנים והצרכנים עדיין יש ראש קיטור עצום. אז מכיוון שסוגיית "האינפלציה הבורחת" תופסת את המרכז בקמפיינים של הקונגרס בסתיו, גם לפד לא יהיה מרחב פעולה פוליטי לעצור.

מדד מחירי המזון העולמי, 2019-2022

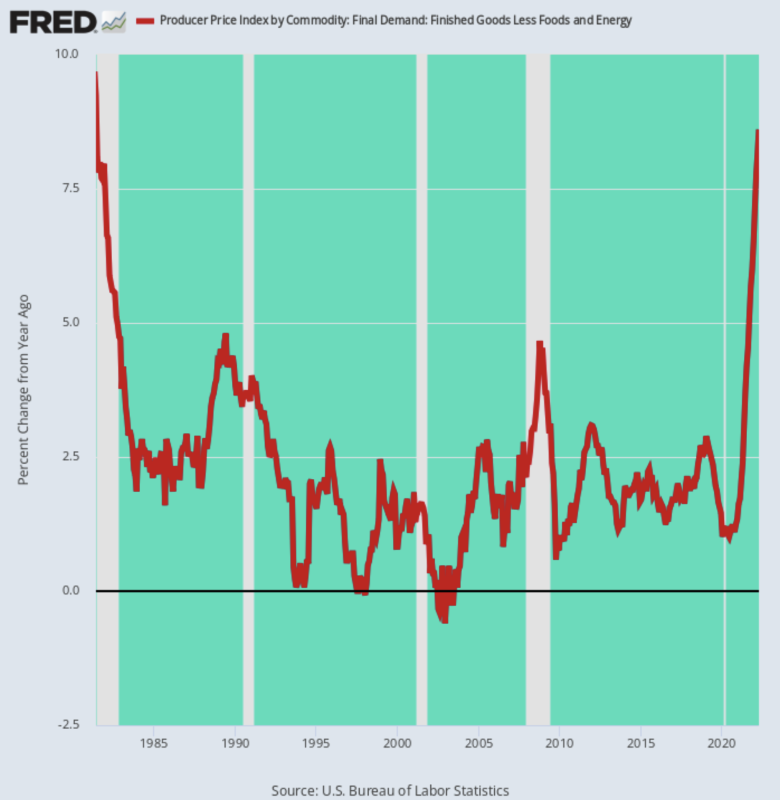

לבסוף, סערות האינפלציה המגיעות משווקי הסחורות העולמיים ומרשתות האספקה של מוצרים מיוצרים אינם מראים סימני דעיכה. גם כאשר אתה מניח מזון ואנרגיה בצד, מדד מחירי היצרן עבור מוצרים מוגמרים ללא שני פריטים אלה עלה ב- 8.6% iבאפריל - כלומר, בעוד מספר חודשים מעכשיו, אותם לחצים על מוצרים מוגמרים ממקור עולמי יופיעו במדד המחירים לצרכן בנוסף לעלייה בהוצאות המזון, האנרגיה והמקלט.

מיותר לציין שהרווח של אפריל עבור תת-מדד PPI זה היה הגבוה ביותר מאז יוני 1981, כלומר הפד הוא בן ערובה למאבק האינפלציה בין אם הוא רוצה בכך ובין אם לאו.

כן, אין כמו פול וולקר בטווח של מייל כפרי מבניין אקלס היום, אבל זה לא משנה. הדבר האחרון שהאדונים הפיננסיים האלה רוצים הוא ש"עצמאות" המהוללת שלהם תיגרר על ידי פוליטיקאים מפוצצים עם מנדט אלקטורלי חדש.

שינוי במדד מחירי היצרן למוצרים מוגמרים לא כולל מזון ואנרגיה, 1981-2022

כמובן שמדיניות האנטי-אינפלציה הבלתי רצונית של הפד תוביל בקרוב למיתון, אך כעת זה בלתי נמנע. הקוביה כבר הוטל.

מכל האנשים, אפילו רוכב הבועות הגדול ביותר של זמננו, אילון מאסק, יכול לראות את זה מגיע. זה משאיר רק את 12 הדולטים ב-FOMC להתעדכן במציאות יחד עם ה-shills והמגפונים שלהם ב- bubblevision:

(מאסק) נשאל האם לדעתו מיתון בדרך או לא ואמר למשתמש בטוויטר: "כן, אבל זה בעצם דבר טוב. זה ירד כסף על טיפשים כבר יותר מדי זמן".

"כמה פשיטות רגל צריכות לקרות. כמו כן, כל חומרי השהייה בבית של קוביד הוליכו אנשים לחשוב שאתה לא צריך לעבוד קשה", המשיך.

הוא אמר שלדעתו מיתון יימשך 12 עד 18 חודשים, ובתיעל מילטון פרידמן הפנימי שלו, אמר: "חברות שהן תזרים מזומנים שלילי מטבען (כלומר הורסת ערך) צריכות למות, כדי שיפסיקו לצרוך משאבים".

אתה יכול לקרוא לזה אירוני שהחברה של מאסק כנראה הייתה נמחקת במיתון לפני כמה שנים, אבל לעת עתה נראה שלמייסד טסלה יש הרבה יותר מושג בכלכלה מאשר לאלה בממשלה ובפד.

השווה את הבהירות הזו לזוזה הזו מהפרוטוקולים של ישיבת הפד האחרונה. זה בוודאי זוכה באוסקר בקטגוריית "אתה לא אומר".

(חלק מהמשתתפים)…….ציינו כי עמדה מגבילה של מדיניות עשויה להיות ראויה", נכתב בפרוטוקול.

מר פאוול סימן עוד על נחישות להאט את עליות המחירים בכך שהציע ששיעור האבטלה, שעמד על 3.6% באפריל, עשוי לעלות ככל שהפד מאט את הביקוש. "יכול להיות שזה כאב מסויים," הוא אמר בשבוע שעבר.

טוב, לפחות הוא הבין נכון.

אפילו פאוול הפוזיליני יודע כעת של"הפסקה" המעוצבת של השבוע שעבר אין ממש סיכוי.

פורסם מחדש מאת המחבר עמוד.

פורסם תחת א רישיון בינלאומי של Creative Commons ייחוס 4.0

עבור הדפסות חוזרות, נא להחזיר את הקישור הקנוני למקור מכון ברונסטון מאמר ומחבר.